تحلیل آنچین این هفته بیت کوین (28 تیرماه)

سقوط بیت کوین به زیر قیمت محقق شده خود

به گزارش واحد ترجمه گذارنیوز و به نقل از گزارش آنچین وبسایت گلسنود، بیت کوین اکنون بیش از یک ماه است که زیر قیمت واقعی یا قیمت محقق شده خود (Realized Price) قرار دارد و بسیاری از شاخصهای بازار نشان میدهند که یک کاپیتولاسیون گسترده در بازار پیش از این اتفاق افتاده است. به عبارتی دیگر، سیگنالهای متعددی نشان میدهد که بیت کوین احتمالاً در حال کف سازی است.

نکته: منظور از کاپیتولاسیون تسلیم بازار و فروش عمده است.

بیت کوین در این هفته یک حرکت صعودی را آغاز کرد و از 18999 دلار به سقف دامنه نوسانی خود در 21596 دلار صعود کرد. این حرکت پس از آن صورت گرفت که بازارها در اوایل هفته به دلیل اعلام نرخ تورم آمریکا که به بالاترین سطح خود در چهل و شش سال گذشته (9.1 درصد) رسید، واکنشی کم و بیش نوسانی داشتند. ضمن آنکه افزایش ناآرامیهای مدنی، افزایش قیمت انرژی و کمبود منابع در بسیاری از کشورها در سراسر جهان چالشی بزرگ برای بازارهای مالی ایجاد کرده است.

در بحبوحه این حوادث، بازار ارز دیجیتال یکی از سنگینترین و سریعترین ریزشهای خود در تاریخ را تجربه کرد. این سقوط قیمت که با پاکسازی اهرمهای بزرگ از بازار همراه بود، قیمت بیت کوین را به زیر قیمت واقعی آن (میانگین قیمت خرید بیتکوین در بازار) رساند.

در این مقاله تحلیل آنچین (On-Chain)، ساختار فعلی بازار بیت کوین را از بعد زیانهای محقق نشده (ضرر BTC های نگهداری شده) و زیانهای محقق شدهِ (ضرر BTCهای فروخته شده) سرمایهگذاران مختلف بررسی خواهیم کرد. هدف از این تحلیل این است که بفهمیم آیا در مقایسه با بازارهای نزولی قبلی، بیت کوین به کف قیمت خود رسیده و یا به عبارتی دیگر، فشار فروش ته کشیده است یا خیر؟

بیت کوین زیر قیمت واقعی خود قرار دارد

برای شروع، ابتدا بهتر است ضرر محقق شده و ضرر محقق نشده را تعریف کنیم، زیرا اینها مفاهیم پایهای این تحلیل آنچین محسوب میشوند.

ضرر محقق شده زمانی رخ میدهد که دارایی با قیمتی کمتر از قیمت خریداریشده به فروش برسد. هنگامی که یک سرمایهگذار یک ارز دیجیتال را خریداری میکند، کاهش قیمت آن به زیان تبدیل نمیشود. درواقع سرمایهگذار زمانی میتواند ادعای ضرر داشته باشد که ارز مورد نظر را به قیمتی کمتری از قیمت خریداریشده در بازار به فروش رسانده باشد.

پس ضرر محقق شده (BTCهای خرج شده) اختلاف بین مبلغ فروش و مبلغ خرید بیتکوین را به ما نشان میدهد. به عنوان مثال، یک سرمایهگذار 0.5 بیتکوین را به قیمت 40 هزار دلار خریداری میکند، سپس آن را دوباره به قیمت 20 هزار دلار به فروش میرساند. در این مورد، این سرمایهگذار 10 هزار دلار ضرر کرده است. فرمول آن نیز به این صورت است:

0.5x(20,000-40,000)=-10,000$

ضرر محقق نشده، به زبان ساده، همان زیانی است که هنوز اتفاق نیفتاده و قطعی نیست. ضرر یا قیمت محقق نشده (BTC های خرج نشده) اختلاف بین قیمت فعلی بیت کوین و قیمت آن در زمان خرید را نشان میدهد. در مثال بالا، اگر سرمایهگذار 0.5 بیت کوین خود را نگه دارد و بعد از مدتی قیمت به 21 هزار دلار برسد، ضرر محقق نشده وی 9500 دلار خواهد بود.

0.5X(21,000-40,000)=-9,500$

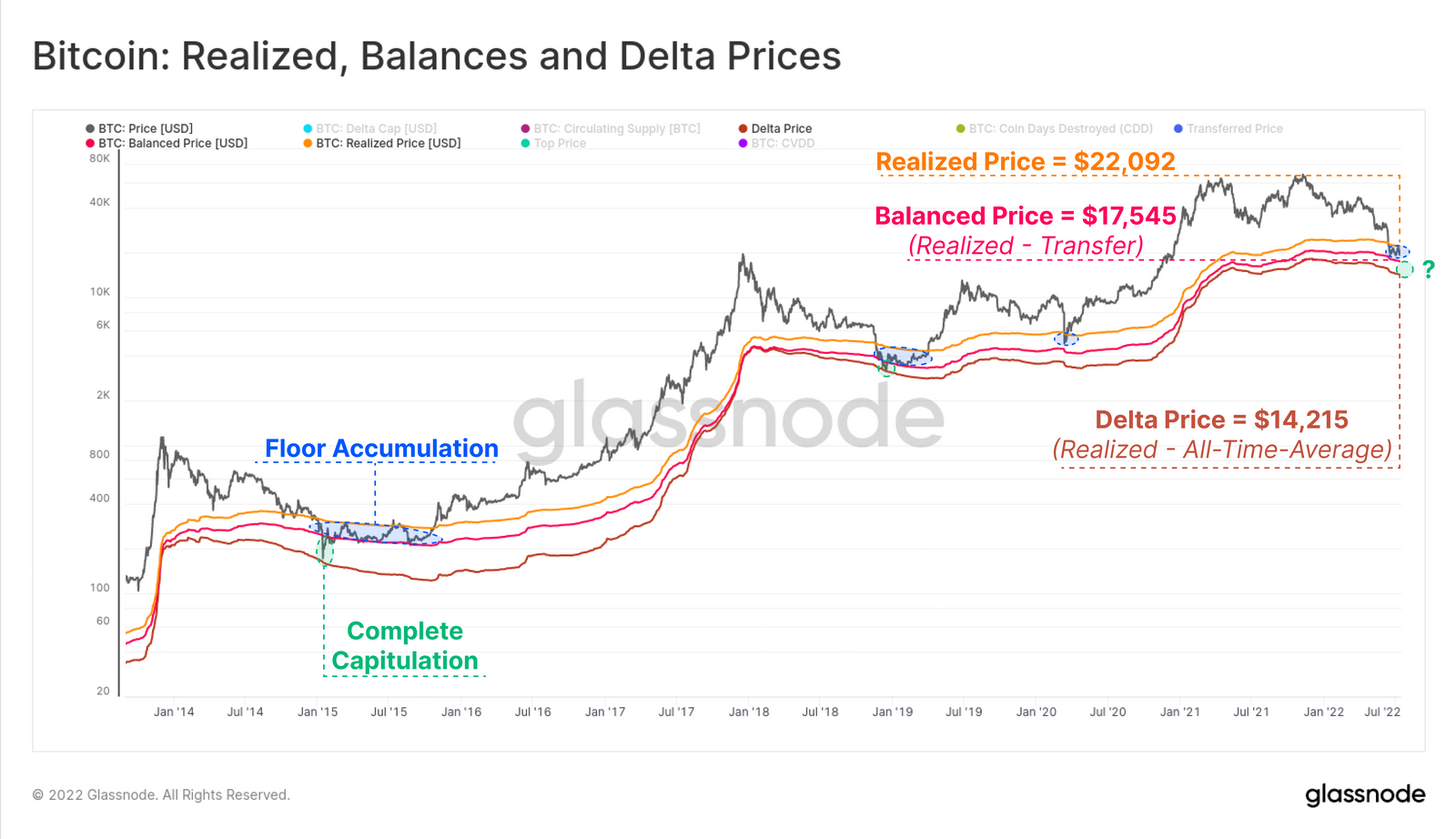

قیمت محقق شده (Realized Price) بیت کوین، اگر نگوییم شناختهشدهترین، یکی از معروفترین شاخصهای آنچین بیت کوین است، و اغلب به عنوان میانگین قیمت خرید (Cost Basis) بیت کوین های بازار شناخته میشود. در حال حاضر قیمت محقق شده یا قیمت واقعی بیت کوین 22,092 دلار است، در مقابل قیمت فعلی بازار نقدی (اسپات) 21,060 دلار است. این یعنی یک سرمایهگذار متوسط بیتکوین اکنون روی 4.67 درصد ضرر محقق نشده قرار دارد.

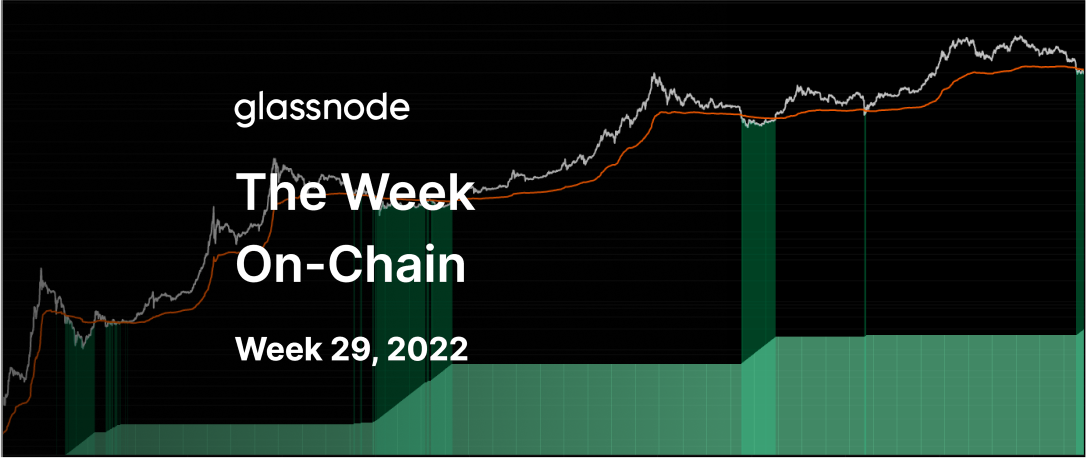

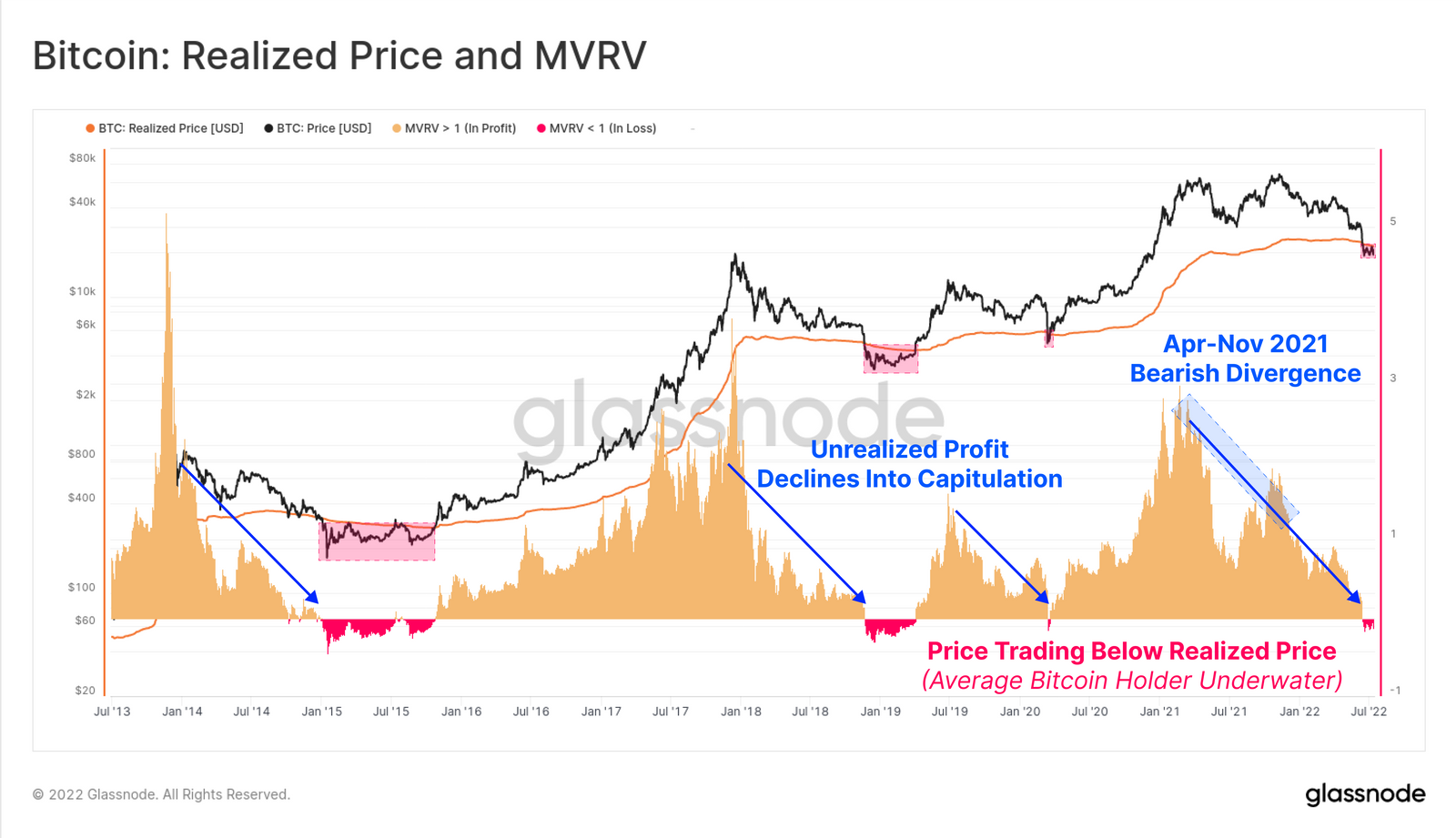

نمودار زیر نشان میدهد که بازارهای نزولی قبلی چگونه به کف قیمت خود رسیدند و یک ناحیه انباشت (Accumulation) زیر قیمت واقعی ایجاد کردند. زمان صرف شده زیر قیمت واقعی از 7 روز در مارس 2020 تا 301 روز در سال 2015 متغیر است.

اگر مارس 2020 را کنار بگذاریم، میانگین زمان صرف شده زیر قیمت واقعی 197 روز است، در مقابل، بیت کوین در بازار نزولی فعلی تنها 35 روز است که زیر قیمت واقعی خود قرار دارد.

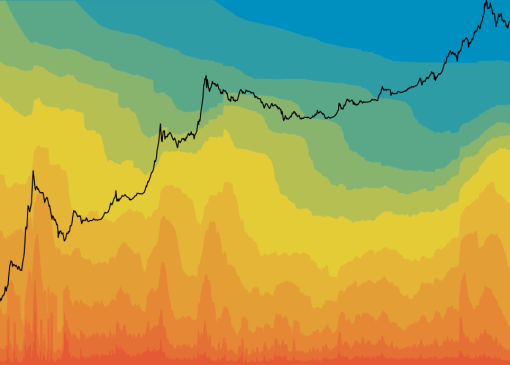

میتوانیم مجموع سود/زیان محقق نشده در شبکه بیت کوین را با در نظر گرفتن نسبت بین قیمت بازار و قیمت محقق شده، تصویر سازی کنیم و نسبت MVRV را بدست آوریم.

- نسبتهای بالای MVRV (بالاتر از 1) بیانگر سود محقق نشدهی بالا در کل شبکه است. از نظر تاریخی مقادیر بیش از 3.0 سیگنالی از رشد بیش از اندازه بازار است.

- نزول MVRV (رنگ آبی) به معنای کاهش میزان سود در کل شبکه است. این هم نتیجه کاهش قیمت بیتکوین (MV کمتر) و هم جابجایی BTC ها است. چراکه سرمایهگذاران ممکن است سیو سود کنند یا بیت کوینهای خود را با قیمتی بالاتر به خریداران جدید بفروشند (RV بالاتر). نتیجه اینها یک واگرایی نزولی بزرگ بین ATH های آوریل و نوامبر 2021 است که در نمودار به رنگ آبی نشان داده شده است.

- نسبتهای پایین MVRV (کمتر از 1) نشان میدهد که قیمت بازار کمتر از میانگین قیمت خرید سرمایهگذاران است. این در اواخر بازارهای نزولی امری معمول است و اغلب با شکلگیری کف قیمت و انباشت همراه است.

نسبت MVRV در حال حاضر روی 0.953 (4.67% ضرر محقق نشده) قرار دارد که به اندازه میانگین 0.85 (15% ضرر محقق نشده) که در بازارهای نزولی قبلی مشاهده شد، نیست. این میتواند بیانگر افت بیشتر قیمت باشد و یا شاید به این معنی باشد که زمان بیشتری برای تثبیت قیمت و کفسازی نیاز است. اما ممکن است هم سیگنالی از این باشد که حمایت سرمایهگذاران در این بازار نزولی بیشتر است.

? هشدار: افزایش MVRV به بالای عدد 1.0 نشان دهنده عبور قیمت از قیمت واقعی است که بیانگر قدرت بالقوه بازار است.

علاوه بر قیمت محقق شده (قیمت واقعی)، ما مدلهای قیمتی دیگری نیز داریم که کف قیمت بیتکوین را در بازارهای نزولی قبلی به درستی نشان دادهاند.

قیمت دلتا (Delta Price) (14215 دلار) یک نوع قیمت ترکیبی «نیمه فاندامنتال، نیمه تکنیکال» است. این مدل اختلاف قیمت واقعی و میانگین قیمت کل تاریخ بیتکوین را محاسبه میکند. گفتنی است، این مدل قبلاً کف قیمت بازارهای نزولی قبلی را به درستی نشان داده بود.

قیمت متوازن (Balanced Price) (17,554 دلار، ?) اختلاف بین قیمت واقعی BTC و قیمت هنگام انتقال BTC را نشان میدهد. این قیمت را میتوان شکلی از «قیمت منصفانه» در نظر گرفت که اختلاف بین «میانگین قیمت خرید بیت کوین» و «قیمتی که بیتکوین در آن انتقال داده شده» را محاسبه میکند.

کف بازار نزولی سال 2015 و 2018 هر دو همزمان با افت کوتاهمدت قیمت دلتا (ناحیه سبز) شکل گرفتند. با این حال، ناحیه انباشت (Accumulation Zone) در هر دو سال اکثر بازه کف سازی بیتکوین را بین قیمت متوازن (Balanced Price) و قیمت واقعی (Realized Price) سپری کرد که در بیضی آبی رنگ نشان داده شده است.

? هشدار: طبق نمودار، افت قیمت به زیر 17,545 دلار، به افت آن به زیر «قیمت متوازن» نیز منجر خواهد شد و این نشان از تضعیف روند بازار است.

دست به دست شدن بیت کوین ها: زیانهای محقق نشده

کفسازی بازار اغلب با نوسانات مثبت در سود و زیان محقق نشده همراه است. این نتیجه کاپیتولاسیون و جابجایی بیتکوینها بین خریداران جدید است که حساسیت کمتری نسبت به نوسانات قیمت دارند (هولدرهای بلندمدت).

پس میتوانیم با محاسبه ارزش دلاری آن دسته از بیتکوینهایی که روی ضرر محقق نشده قرار دارند (خریداران 2021-2022)، کار را شروع کنیم. با در نظر گرفتن محدوده قیمت بیتکوین بین 17.600 تا 21.800 دلار، مجموع زیان محقق نشده بین 165 تا 198 میلیارد دلار متغیر است.

توجه کنید که زیان محقق نشده بازار در دوره پس از ماه نوامبر (رکورد قیمت بیتکوین) در مقایسه با بازه زمانی بین ماه مه تا ژوئیه 2021 بسیار بزرگتر بود، حتی زمانی که قیمت روی 29000 دلار بود (که به رنگ آبی نشان داده شده). این نتیجه جابجایی بیتکوینها در طول و بعد از رالی صعودی اوت- نوامبر است و همان علتی است که باعث واگرایی نزولی MVRV شده کرد.

این به طور کلی تائید میکند که رالی صعودی اوت-نوامبر بیشتر یک صعود امدادی بود تا از سرگیری بازار صعودی.

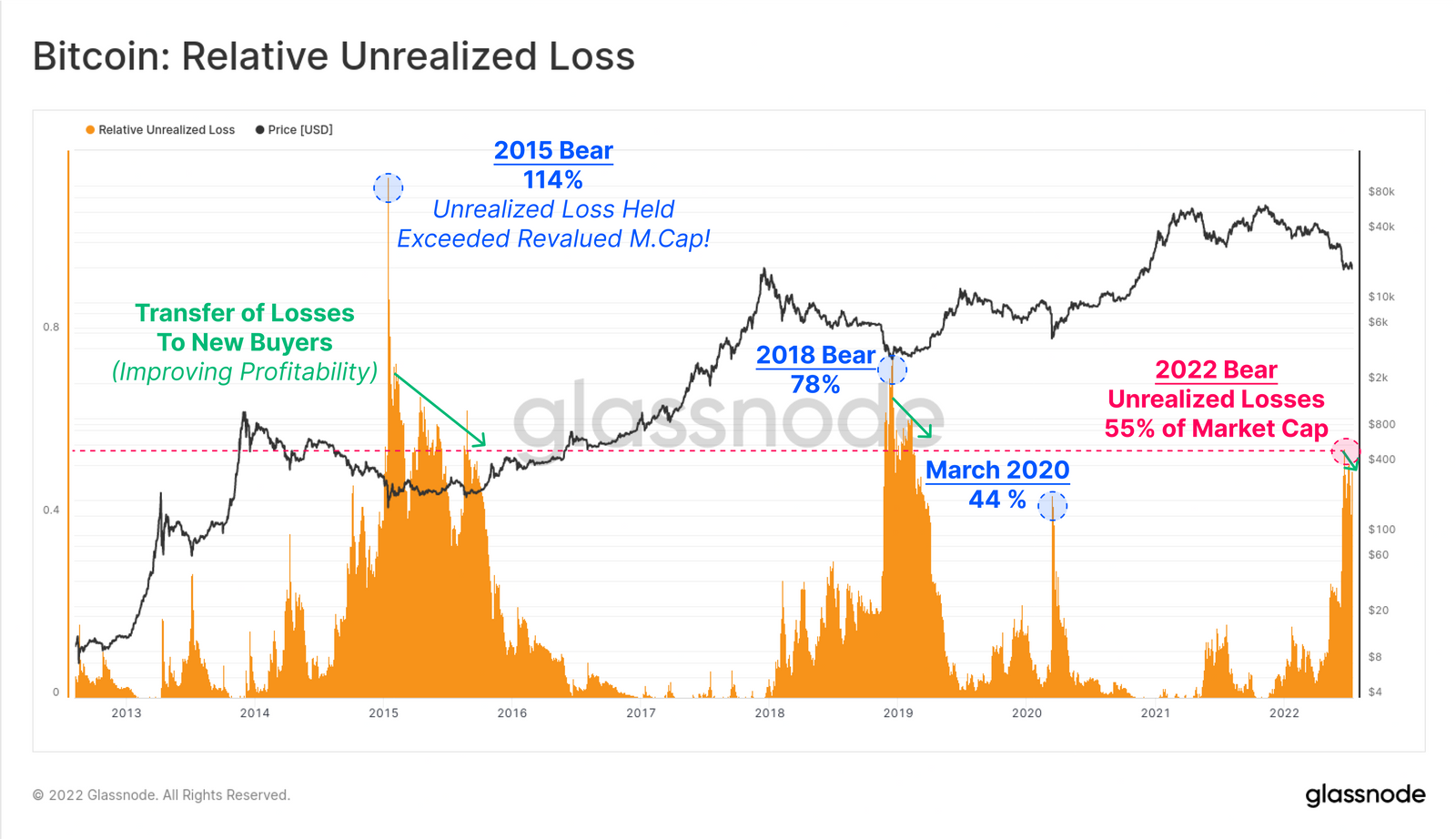

نمودار زیر زیان کل محقق نشده را به عنوان سهمی از ارزش بازار نشان میدهد. در اینجا، میتوانیم ببینیم که مجموع زیانهای محقق نشده معادل حدود 55 درصد از سرمایه بازار است که بزرگتر از مارس 2020 است و از نظر بزرگی با کف بازار نزولی سال 2018 تفاوتی ندارد.

روند نزولی تدریجی این معیار (که به رنگ سبز نشان داده شده) در طول نوسانات رنج قیمت، نشان دهنده افزایش سودآوری هولدرها است:

- BTC ها در طول کاپیتولاسیونها فروخته میشوند و توسط هولدرهای کوتاهمدت خریداری میشوند.

- زیانها از محقق نشده به محقق شده تبدیل میشود.

- بنابراین، BTC ها یک مالک جدید پیدا میکنند و با یک میانگین قیمت خرید جدید و پایینتر (Cost basis) قیمتگذاری میشوند.

وقتی قیمت بیتکوین شروع به افزایش میکند، این BTCهای تازه خریداری شده از زیان محقق نشده به سود محقق نشده میرسند؛ و معمولاً این سیکل را دوباره تکرار میکنند.

با بررسی کل عرضه روی سود بیتکوین این استدلال تائید میشود. زمانی که قیمت به 17.600 دلار کاهش یافت، 9.216 میلیون BTC در بازار روی زیان محقق نشده بود. با این حال، پس از کاپیتولاسیون 18 ژوئن (28 خرداد)، یک ماه تثبیت قیمت، و افزایش قیمت به 21.200 دلار، این عدد به 7.680 میلیون BTC کاهش یافته است.

این نشان میدهد که آن 1.539 میلیون بیتکوین آخرین بار در قیمت بین 17.600 تا 21.200 دلار جابجا شده بودند. این نشان میدهد که حدود 8 درصد از عرضه در گردش در این محدوده قیمتی دست به دست شده است.

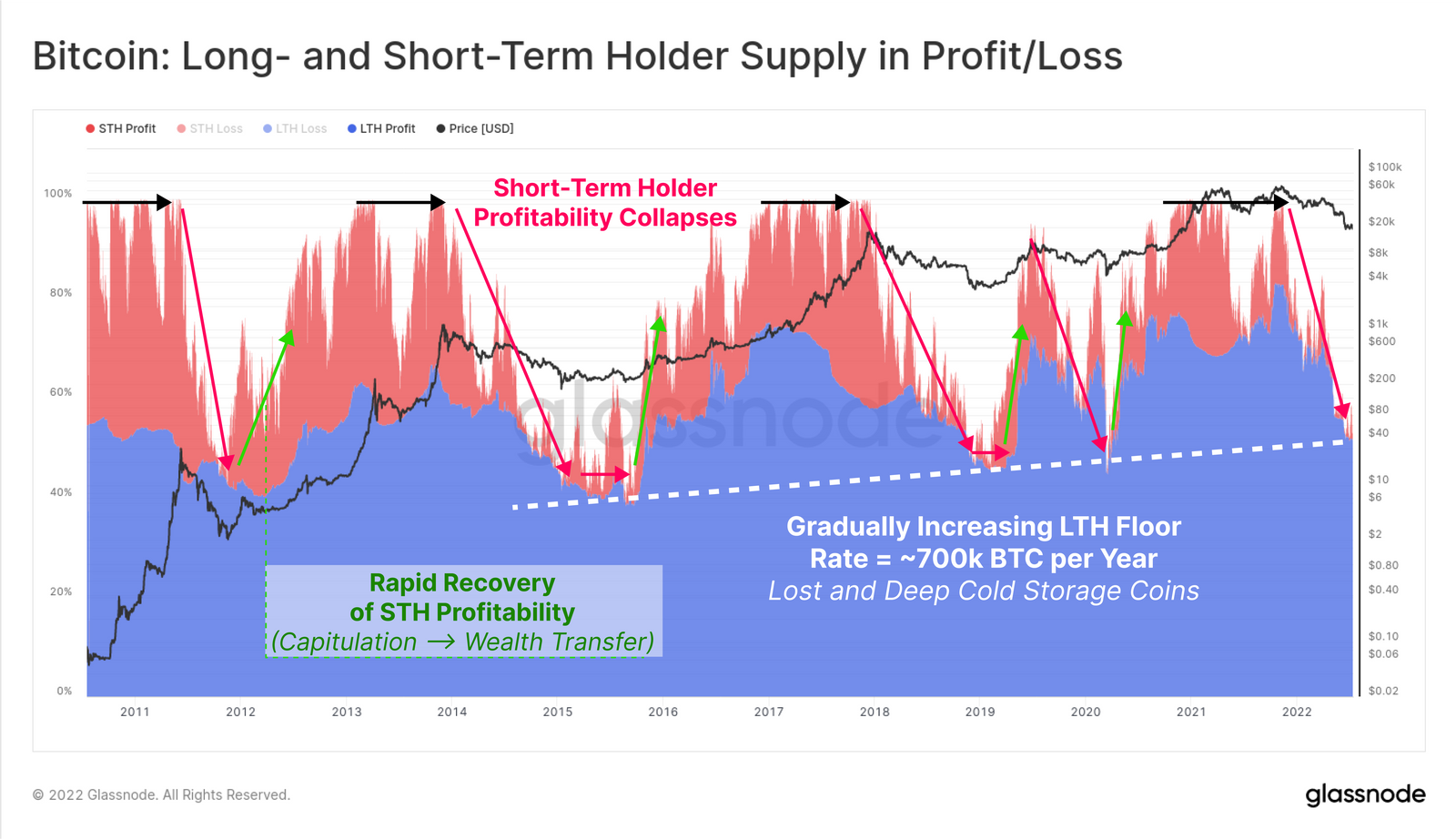

ما میتوانیم BTCهای روی سود محقق نشده را این بار از منظر هولدرهای بلندمدت و کوتاهمدت نیز بررسی کنیم. میتوانیم ببینیم که در کف تمام بازارهای نزولی قبلی عملاً هیچ هولدر کوتاهمدتی روی سود نبود، زیرا قیمت بیتکوین بسیار پایینتر از قیمت خرید آنها رفته است.

تحلیلگران برای پیشبینی برگشت قوی بازار، باید ببینند که آیا حجم BTCهای روی سودِ هولدرهای کوتاهمدت (STH) در صورتی که قیمت از دامنه تثبیت خود خارج شود، به سرعت افزایش مییابد یا خیر. تاریخ نشان میدهد همیشه پس از این اتفاق بازار به کف خود رسیده است (رنگ سبز)، یعنی سرمایهگذارانی که کاپیتولاسیون کردند، بیتکوینهای خود را به خریداران جدید (هولدرهای بلندمدت) منتقل کردهاند.

کاپیتولاسیون عمیق: ضررهای محقق شده

برای اینکه کف قیمت شکل بگیرد، سرمایهگذاران بیتکوین معمولاً باید یک کاپیتولاسیون گسترده را تجربه کنند. این اتفاق باعث میشود همه فروشندگان اهرمی از بازار پاکسازی شوند و فشار فروش عملاً به انتهای خود برسد (به عبارت دیگر، فروشندهها فرسوده شوند).

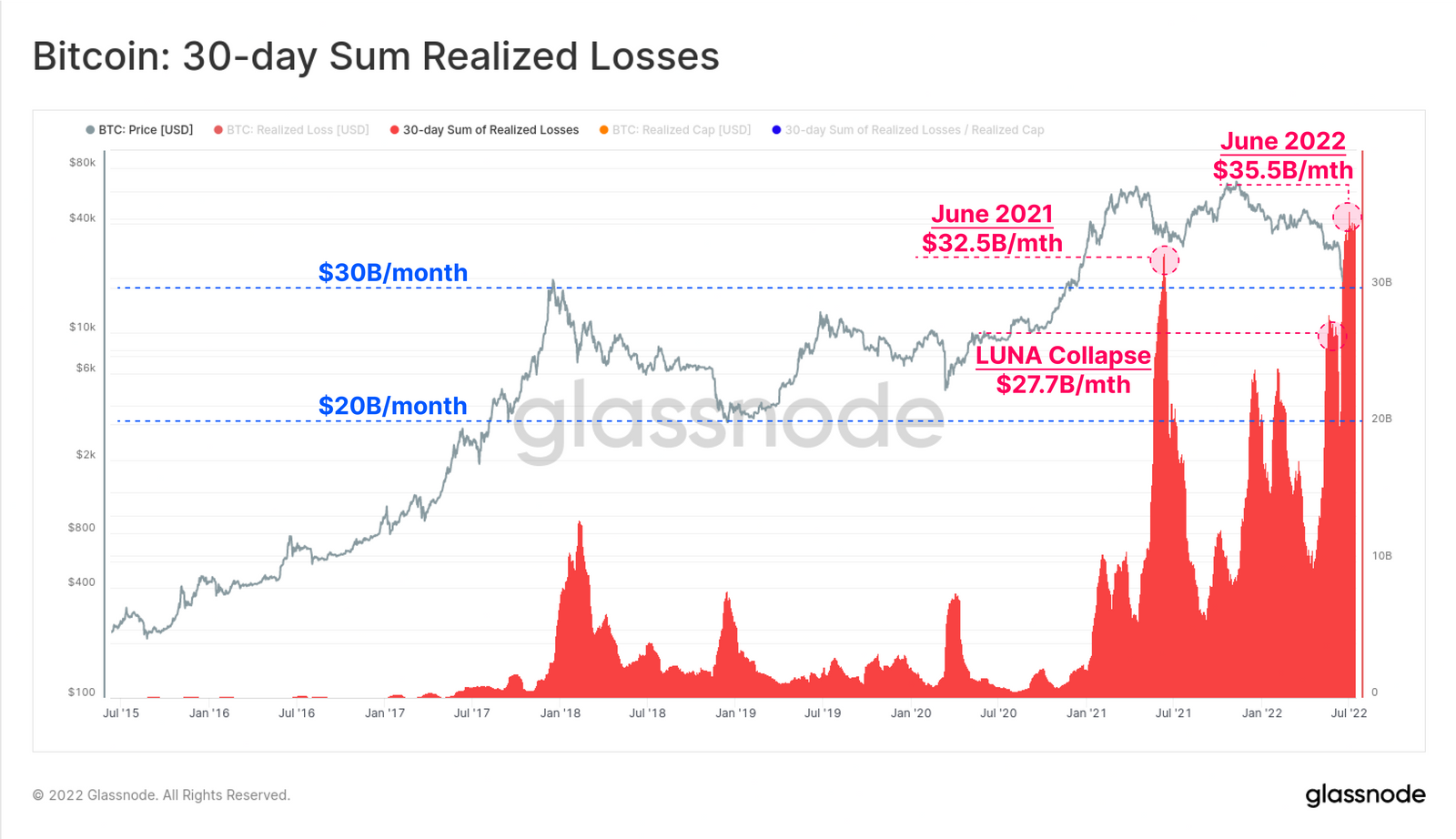

ماه مه و ژوئن 2022 شاهد چنین کاپیتولاسیونی بودند، هر دو در طول سقوط LUNA، و زمانی که قیمت بیتکوین به زیر سقف قیمت سال 2017 خود (در 18-ژوئن) سقوط کرد. این دو کاپیتولاسیون به ترتیب باعث زیان 27.77 میلیارد دلاری و 35.5 میلیارد دلاری در یک بازه 30 روزه شد. همانطور که نشان داده شد، کاپیتولاسیون هر معیاری را تحتالشعاع قرار میدهند.

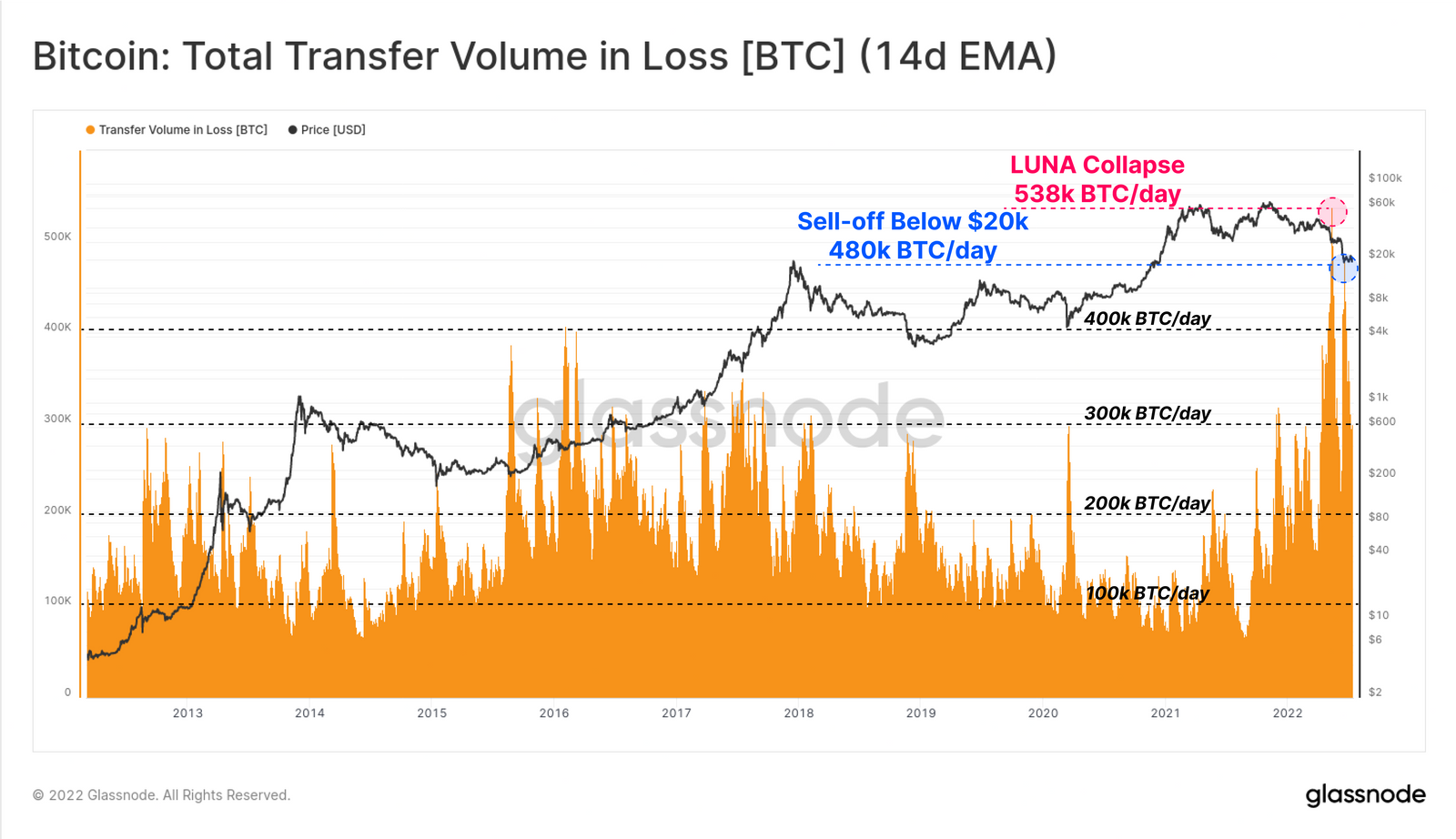

همین موضوع را میتوان در مورد مجموع زیانهای BTC نیز گفت، که آنقدر بزرگ هستند که برای یافتن معادل آن، باید به سال 2011 برگردیم، زمانی که بیت کوین زیر 3 دلار معامله میشد. حجم حیرتانگیزی از بیتکوینهای روی ضرر بین ماههای مه و ژوئیه فروخته شد؛ 538 هزار BTC در طول فروپاشی ترا (LUNA) و 480 هزار BTC دیگر در تاریخ 18ژوئن.

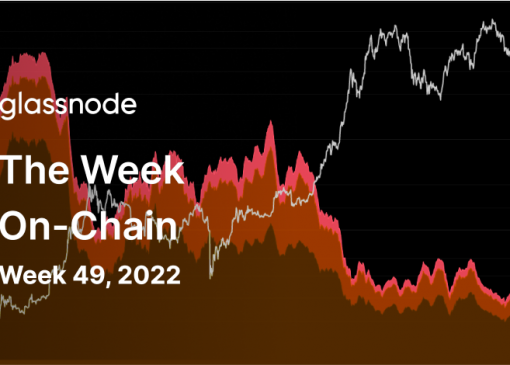

ساختار شاخص aSOPR نیز شباهتهای زیادی با رویدادهای کاپیتولاسیون بازار نزولی دارد. با کاهش سود (آبی)، سرمایهگذاران به مرور وارد ضرر میشوند تا جایی که در نهایت یک کاپیتولاسیون (قرمز) رخ دهد. فشار فروش بازار در نهایت به انتها میرسد، قیمت شروع به بهبود میکند و ضرر سرمایهگذاران شروع به کاهش میکند (سبز).

بهبود شاخص aSOPR (در حالت ایدئال به بالای 1.0) تائید میکند که یک کاپیتولاسیون کامل در بازار صورت گرفته، انباشت در حال وقوع است، و بازار به خوبی در حال بازگشت است.

? هشدار: عبور میانگین متحرک ساده 14 روزه شاخص aSOPR از عدد 1.0، سیگنالی از به سود رسیدن سرمایهگذاران و بهبود بالقوه بازار است.

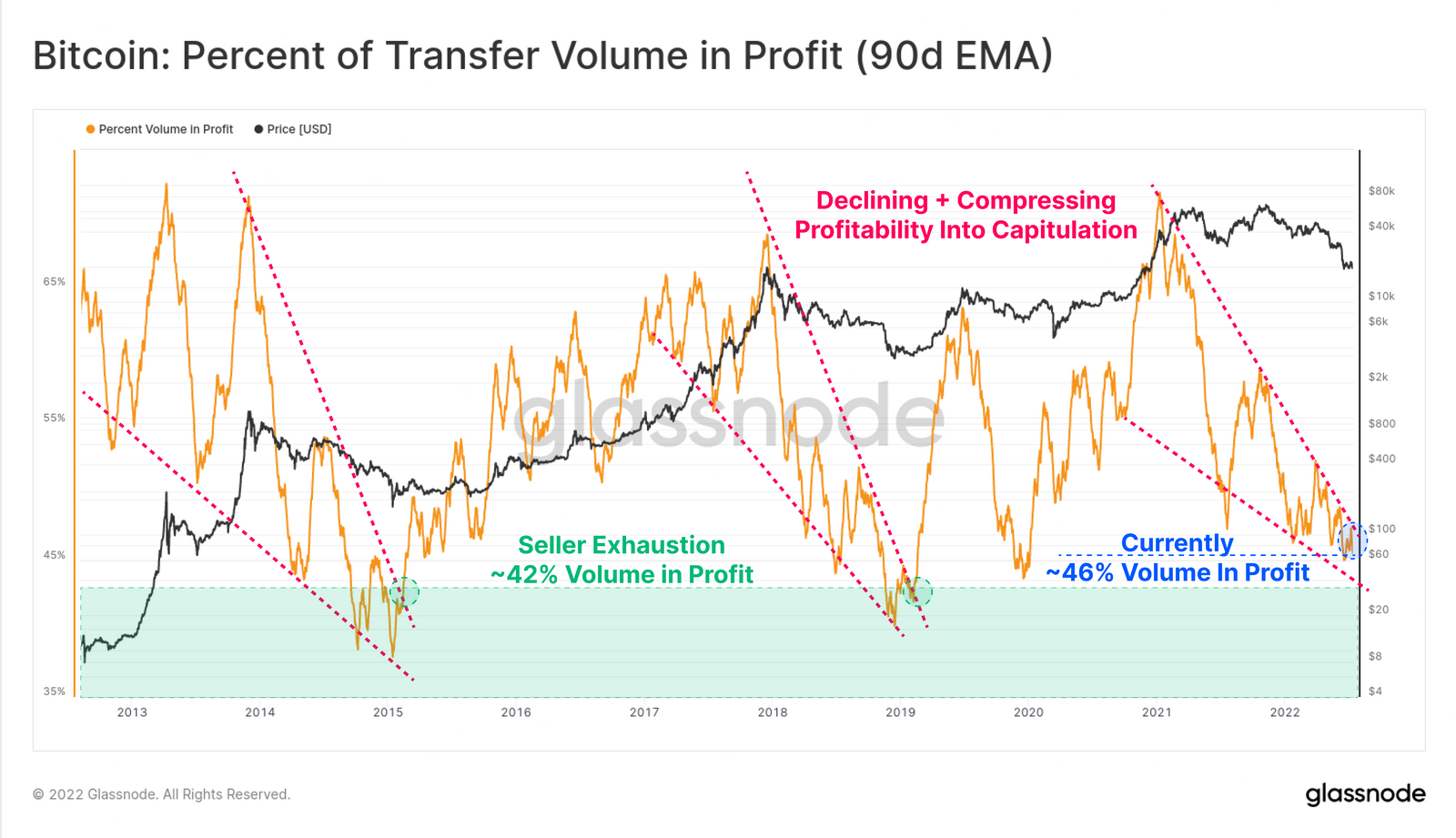

نسبت حجم نقل و انتقالات روی سود transfer volume in profit)) نیز ساختاری مشابه کف بازارهای نزولی قبلی دارد. در طول فاز کاپیتولاسیون سالهای 2015 و 2018، بیش از 58 درصد از حجم نقل و انتقالات روی ضرر بود و قیمت بیتکوین پس از ماهها روند نزولی فشرده شده بود.

زمانی که بازار به کف قیمت خود نزدیک شد، بخش بزرگتر BTCها قیمت خرید کمتری داشتند و فشار فروش در بازار دیگر تحت سلطه Panic Sell (فروش ناشی از وحشت) و یا فروش اجباری نبود.

در حال حاضر، 54 درصد از BTC های جابجا شده روی ضرر هستند (46 درصد روی سود)، که بسیار نزدیک به سطوح ریکاوری سالهای 2015 و 2018 است. همچون aSOPR، برگشت رو به بالای این شاخص (نسبت حجم نقل و انتقالات روی سود) سیگنالی است از اینکه فشار فروش احتمالاً به انتهای خود رسیده و بازار در حال برگشت است.

? هشدار: عبور میانگین متحرک نمایی 90 روزه این شاخص از 48 درصد، نشاندهنده افزایش سود سرمایهگذاران و قدرت بالقوه بازار است.

روند جابجایی بیتکوینها در بازار

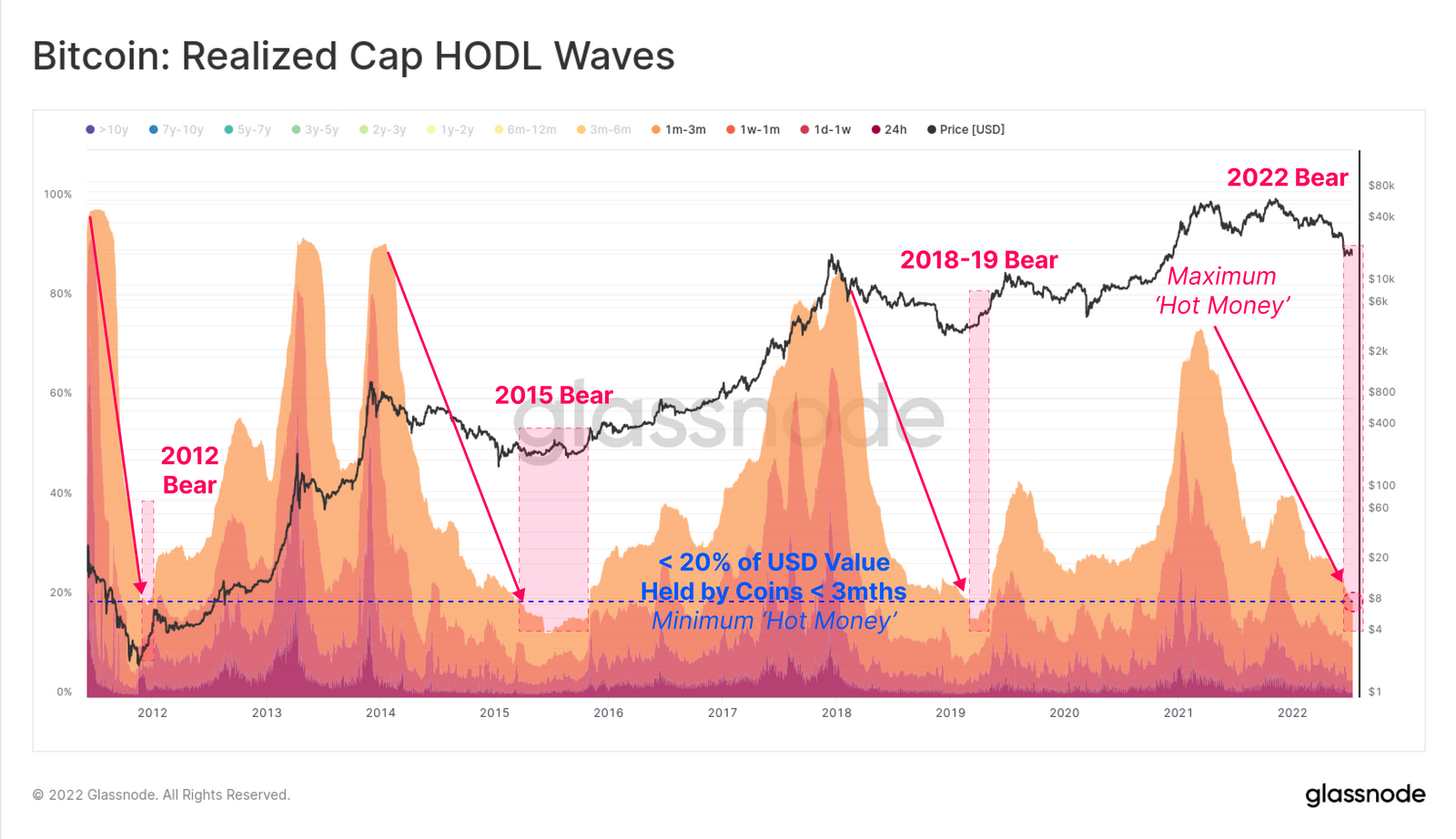

در پایان این تحلیل آنچین، امواج Realized Cap HODL را بررسی میکنیم که BTC ها را طبق زمان آخرین جابجایی آنها و طول عمرشان دستهبندی میکند. ما این شاخص را به دو گروه آماری تقسیم کردهایم. BTCهایی با عمر 3 ماهه یا کمتر (Hot Coin) و BTCهایی با عمر 3 ماهه یا بیشتر (HODLer Coin).

اندوخته دلاری کل Hot Coinهای بازار در یک روند نزولی به سر میبرد و اکنون به زیر 20 درصد رسیده است. این دو چیز را توصیف میکند:

- جابجایی BTCهای قدیمیتر تا حد زیادی کاهش یافته و جابجایی BTC های جوانتر رو به افزایش است (علت آن است که در بازارهای صعودی هولدرهای بلندمدت سیو سود میکنند).

- هولدرهای بلندمدت به تدریج Hot Coin ها را انباشت میکنند و آنها را از صرافیها خارج کرده و به کیفپولهای سرد منتقل میکنند (همانطور که از افزایش جریان خروجی بیتکوین از صرافیها قابل مشاهده است).

در نهایت، با بررسی BTCهای قدیمیتر یا HODLer Coin، میتوانیم عکس این قضیه را ببینیم، جایی که بیش از 80 درصد از BTCها اکنون بیشتر از 3 ماه عمر دارند (قبل از سقوط LUNA خرید شده بودند). این روند به شدت در حال افزایش است آن هم بیشتر تحت تأثیر BTC های «6 ماهه الی 1 ساله» و BTC های «1 ساله الی 2 ساله». این به رغم آن است که بخش عمده کاپیتولاسیون بازار با فروش BTCهای «6 ماهه الی 2 ساله» صورت گرفته است (همانطور که در تحلیل آنچین شماره 26 بررسی کردیم).

این یک نشانه دیگر از نزدیک شدن بازار به فاز فرسودگی فروش است.

خلاصه و نتیجهگیری

بازار بیت کوین در سال 2022 به شدت و با سرعت دچار اصلاح شد که بیشتر ناشی از پاکسازی اهرمهای سنگین و لیکویید شدن تریدرها بود. در یک بازه نسبتاً کوتاه 7 ماهه، BTC از ATH خود به سطحی رسیده است که به کف بازار نزولی شباهت دارد.

در این مقاله، ساختار بازار را از زاویه دید ضررهای محقق شده و محقق نشده بررسی کردیم، و به دنبال سیگنالهایی از فرسودگی فروشندهها گشتیم. یک وجه مشترک در میان تقریباً تمام شاخصهایی که بررسی کردیم، روندی است که به اکثر کف بازارهای نزولی قبلی شباهت دارد.

بیت کوین در بحبوحه یک آشفتگی اقتصادی و ژئوپلیتیکی که بازارهای مالی را تحت فشار قرار داده، در حال رسیدن به اشباع فروش آن هم از سوی هولدرهای بلندمدت خود است و اکنون میتوان با قطعیت گفت که احتمالاً کف قیمت واقعی آن در حال شکلگیری است.

مترجم: شهریار قلی پور

منبع: Glassnode