تحلیل آنچین: چشمها به مرج اتریوم است

به گزارش واحد ترجمه گذارنیوز، بازار بیت کوین در این هفته نسبتاً آرام بود و بین 23,832 دلار و کف 22,486 دلار تثبیت شد.

با توجه به اینکه شرایط بازار همچنان در حال بهبود از ماه بیثبات ژوئن است، تغییرات در پوزیشن گذاری در بازارهای مشتقات بیت کوین و اتریوم رخ داده است.

در خبرنامه این هفته، یک واگرایی قابل توجه را بررسی خواهیم کرد که در بازارهای آتی و آپشن ایجاد شده است که حول محور مرج اتریوم برنامه ریزی شده برای سپتامبر است.

به نظر میرسد معاملهگران از کال آپشن برای سرمایه گذاری بر روی قیمت اتریوم در ماه سپتامبر استفاده میکنند، در حالی که عقب نشینی معاملات آتی و آپشن نشان میدهد که اخبار بر بازار تاثیر زیادی دارند.

به نظر میرسد که این موقعیت نسبتاً پیچیده در بازار باشد و شواهد بیشتری از به کارگیری سرمایه نهادی در نقدینگی در حال بلوغ بازارهای آتی و معاملات آپشن است.

خط مبنای بیت کوین

برای شروع تجزیه و تحلیل خود، بررسی خواهیم کرد که چگونه بازارهای مشتقات، بیت کوین را قیمت گذاری میکنند، با توجه به اینکه تغییرات بنیادی کمی در سطح پروتکل وجود دارد که بر قیمت گذاری کوتاه مدت تأثیر میگذارد.

از آغاز ماه آوریل، بازارهای آتی بیت کوین شاهد افزایش چشمگیری در سود باز (open interest) بوده و خط مبنا از حدود 350 هزار بیت به اوج جدید 538 هزار بیت کوین رسیده است.

این رشد توسط تعداد انگشت شماری از صرافیها، در درجه اول بایننس، Deribit، OKEx، Bybit، FTX و CME هدایت میشود.

مقایسه سود باز در واحد بیت کوین به جداسازی دوره های رشد اهرم آتی، از تغییرات قیمت کوین کمک میکند.

بر اساس دلار، سود باز فعلی 12.4 میلیارد دلار است که نسبتاً پایین است و معادل اوایل بازار صعودی ژانویه 2021 و کف 29 هزار دلاری بازار نزولی در ژوئن 2021 است.

هشدار: شکست سود باز آتی به بالای 550 هزار بیت کوین نشان دهنده یک ATH جدید در اهرم بازار آتی است و احتمال یک رویداد کاهش اهرم را افزایش میدهد.

به نظر میرسد حجم معاملات آتی در دوران پس از فروپاشی LUNA تثبیت شده است.

حجم ترید طی 12 ماه پس از فروش ماه مه 2021 کاهش ساختاری را تجربه کرد، اما به نظر میرسد در حال ایجاد مجدد کف در حدود 33 میلیارد دلار در روز است.

با توجه به افزایش چشمگیری در سود باز (در مقیاس نسبی)، این ممکن است نشان دهنده این باشد که معامله گران به طور فزایندهای مایل به پذیرش قیمت بیت کوین پس از دو رویداد بزرگ کاپیتولاسیون در ماه می و ژوئن هستند.

هشدار: شکستن حجم معاملات بازار آتی به بالای 45 میلیارد دلار، نشانه افزایش قابل توجه حجم معاملات است و احتمال نوسانات کوتاه مدت را افزایش میدهد.

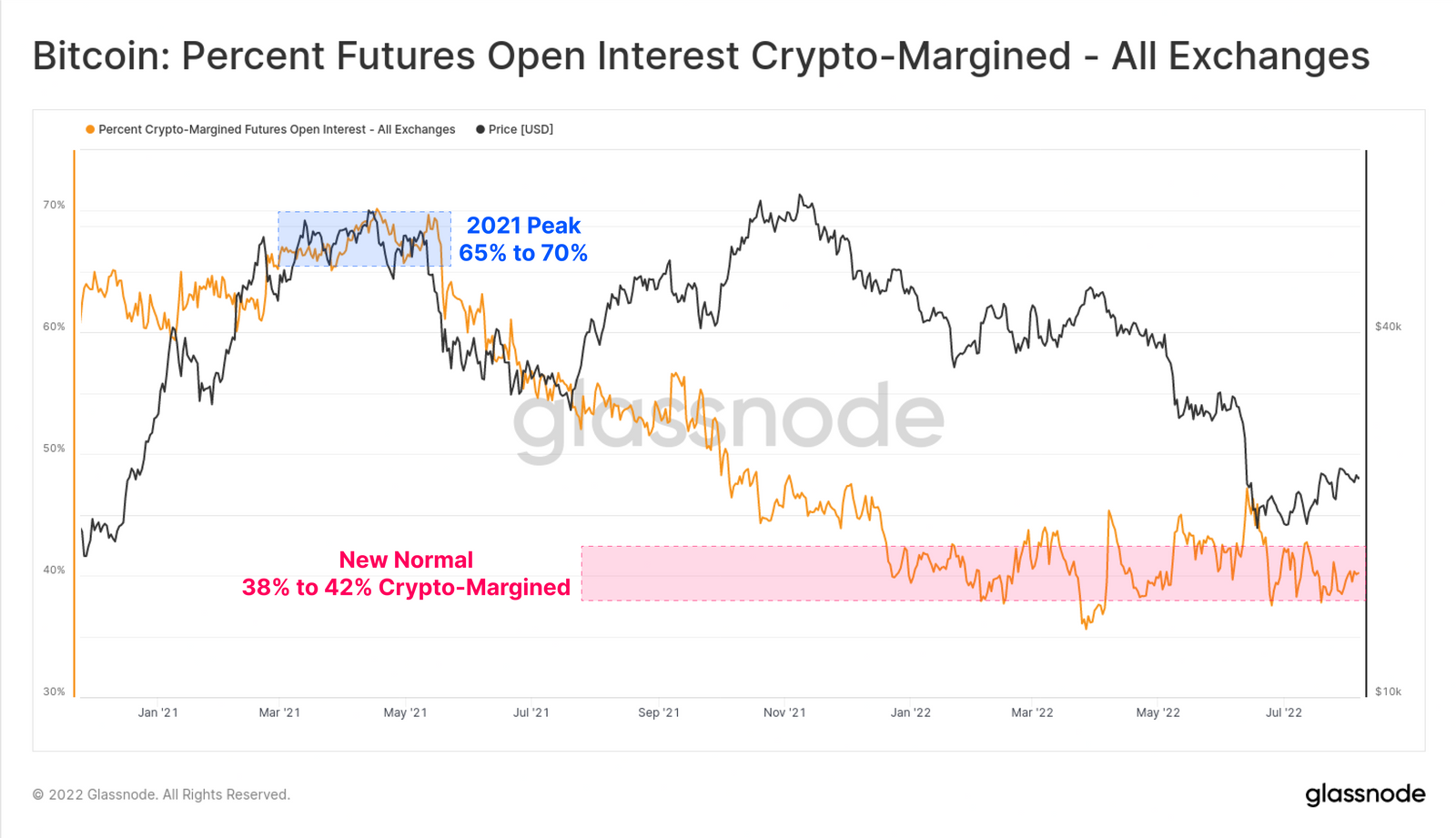

تغییرات ساختاری نیز در بازارهای آتی طی 18 ماه گذشته رخ داده است. نسبت مارجین با پشتوانه کوین از 70 درصد، به خط مبنا نرمال جدید در حدود تسلط 40 درصد کاهش یافته است.

به عبارت دیگر، تقریباً 60 درصد از مارجین معاملات آتی در حال حاضر از طریق استیبل کوین و وثیقه فیات انجام میشود و نوسانات افزوده شده ناشی از تغییر ارزش وثیقه در کنار قراردادهای آتی را از بین میبرد.

این بدان معنی است که در حالی که اهرم معاملات آتی بالا است، به نظر میرسد مارجین بسیار پایدارتر است و تأثیر روند منفی را در مقایسه با اوایل سال 2021 کاهش میدهد.

معاملات آتی بیت کوین را در حالت کنتانگو قیمتگذاری میکنند، حالتی که معاملهگران باید حق بیمه کمی بپردازند تا در آینده در معاملات بیت کوین شرکت کنند. این شرایط رایج تری برای بازارهای بیت کوین است و حق بیمه تا پایان سال فقط 3.24 درصد است.

این بازده به سختی با بازدهی موجود در اوراق خزانه ایالات متحده قابل رقابت است و بنابراین به سختی نشان دهنده هرگونه سوگیری بلندمدت صعودی است.

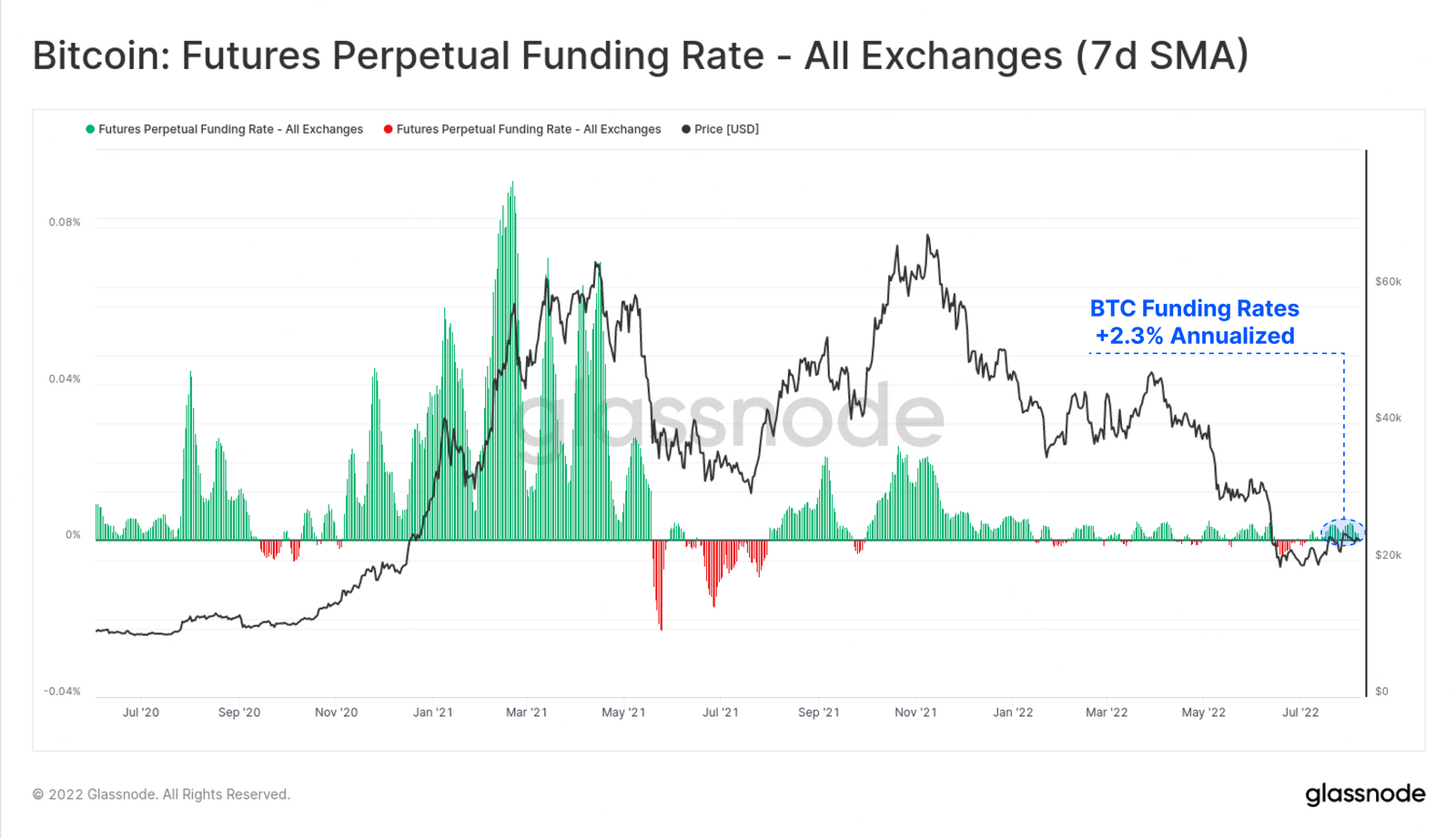

سطح مشابهی از بی طرفی را میتوان در فاندینگ ریت سوآپ پرپچوال مشاهده کرد که اندکی مثبت هستند و در سال 2.3 درصد بازده دارند.

طبق تقویم، بازدهی مثبت کم طبیعی است و سطح نرخهای تامین مالی نشان میدهد که سوگیری نسبتا کمی در هر دو جهت وجود دارد.

به طور کلی، به نظر میرسد که حجم مبادلات بازارهای آتی بیت کوین در حال تثبیت شدن است و نشان دهنده یک سوگیری جزئی به سمت صعود است.

سود باز بر اساس بیت کوین زیاد است، اما بر اساس دلار چندان زیاد نیست. این نشان میدهد که معامله گران به طور فزایندهای مایل به پذیرش قیمت بیت کوین هستند، اما این امر هنوز بسیار برجسته نیست.

هشدار: شکستن فاندینگ ریت (SMA هفت روزه) به زیر صفر نشاندهنده برگشت منفی حق بیمه (پریمیوم) فعلی است و شکستن بالای 0.005 درصد نشانه افزایش حق بیمه سوداگرانه است.

مرج اتریوم

با این حال، در طرف دیگر، معاملهگران مشتقات سرمایه گذاریهای واضحی را در اتریوم انجام میدهند، مخصوصاً در رابطه با مرج که برای 19 سپتامبر (28 شهریور) برنامهریزی شده است.

برای اولین بار در تاریخ، سود باز معاملات آپشن اتریوم در 6.6 میلیارد دلار، بیشتر از بیت کوین است که در 4.8 میلیارد دلار قرار دارد.

در حالی که هنوز به بالاترین حد خود نرسیده است، سود باز معاملات آپشن اتریوم به زدن یک رکورد جدید نزدیک است، در حالی که سود باز بیت کوین بسیار پایینتر از اوج در 35 درصدی ATH قرار دارد.

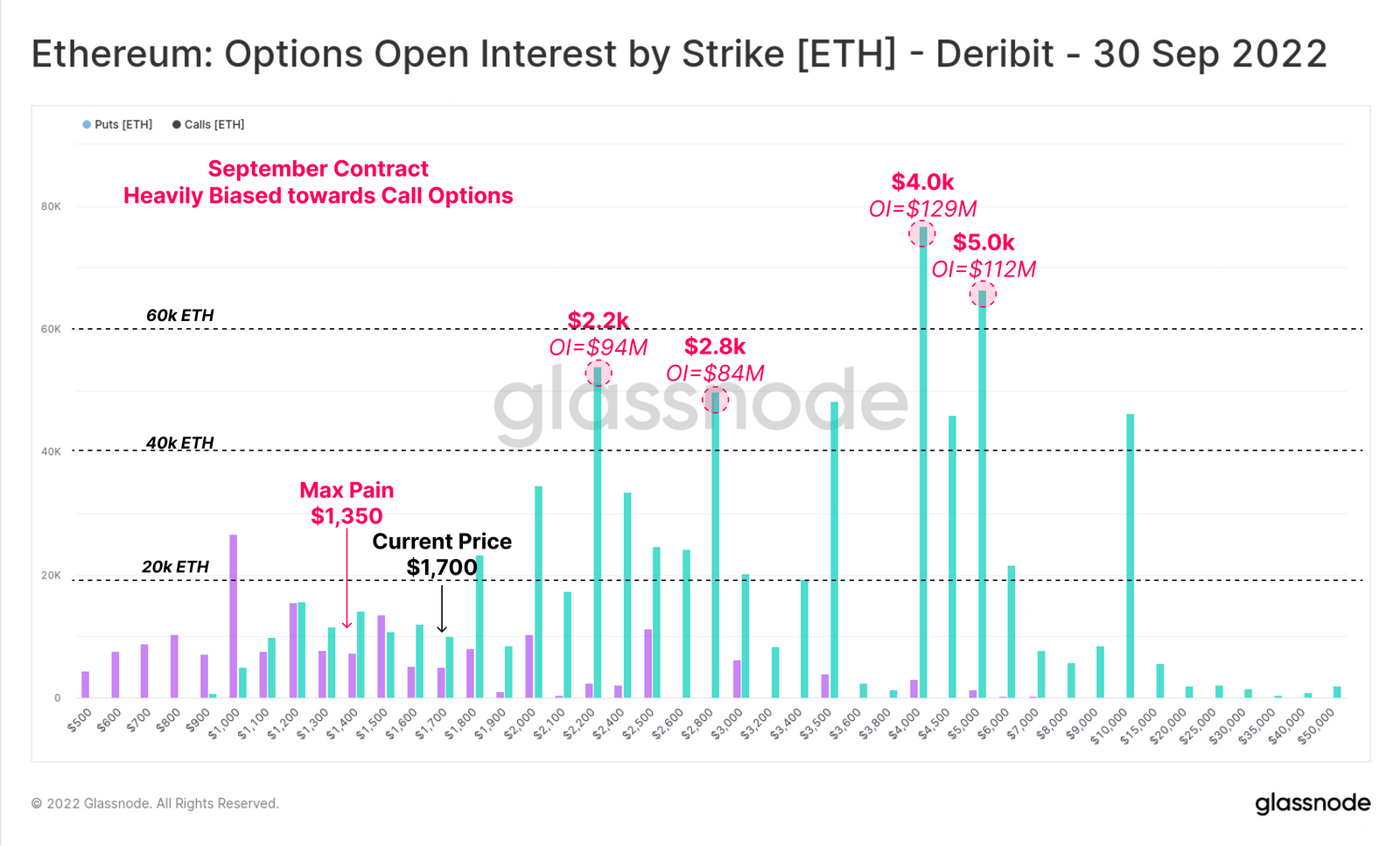

اگر به قراردادهای سپتامبر در صرافی Deribit نگاه کنیم، سوگیری معامله گران اتریوم بلافاصله مشخص میشود.

حداکثر قیمت قابل تحمل در حال حاضر حدود 1.35 هزار دلار است که منجر به منقضی شدن حداکثر تعداد آپشنها میشود.

با توجه به اینکه این قیمت تا امروز کمتر از قیمت اسپات است، ماه بسیار جالبی در پیش رو خواهیم داشت.

این تقاضای بزرگ طرف خرید برای کال آپشن اتریوم که در ماه سپتامبر منقضی میشود، نوسانات را به سمت یک سوگیری شدید صعودی سوق داده است.

روی این نمودار میلههای سود باز پوشش داده شده است که میتوان دید که شیب رو به بالا به شدت توسط معاملهگرانی که مایل به پرداخت حق بیمه برای سرمایه گذاری در کال آپشن هستند، هدایت میشود.

نوسانات برای این قرارداد تقریباً در تمام قیمتها بیش از 100 درصد است. صعودی ترین معامله گران، که کال آپشنهای بالای 5 هزار دلار را خریداری میکنند، مایل به پرداخت بیش از 130 درصد نوسان هستند.

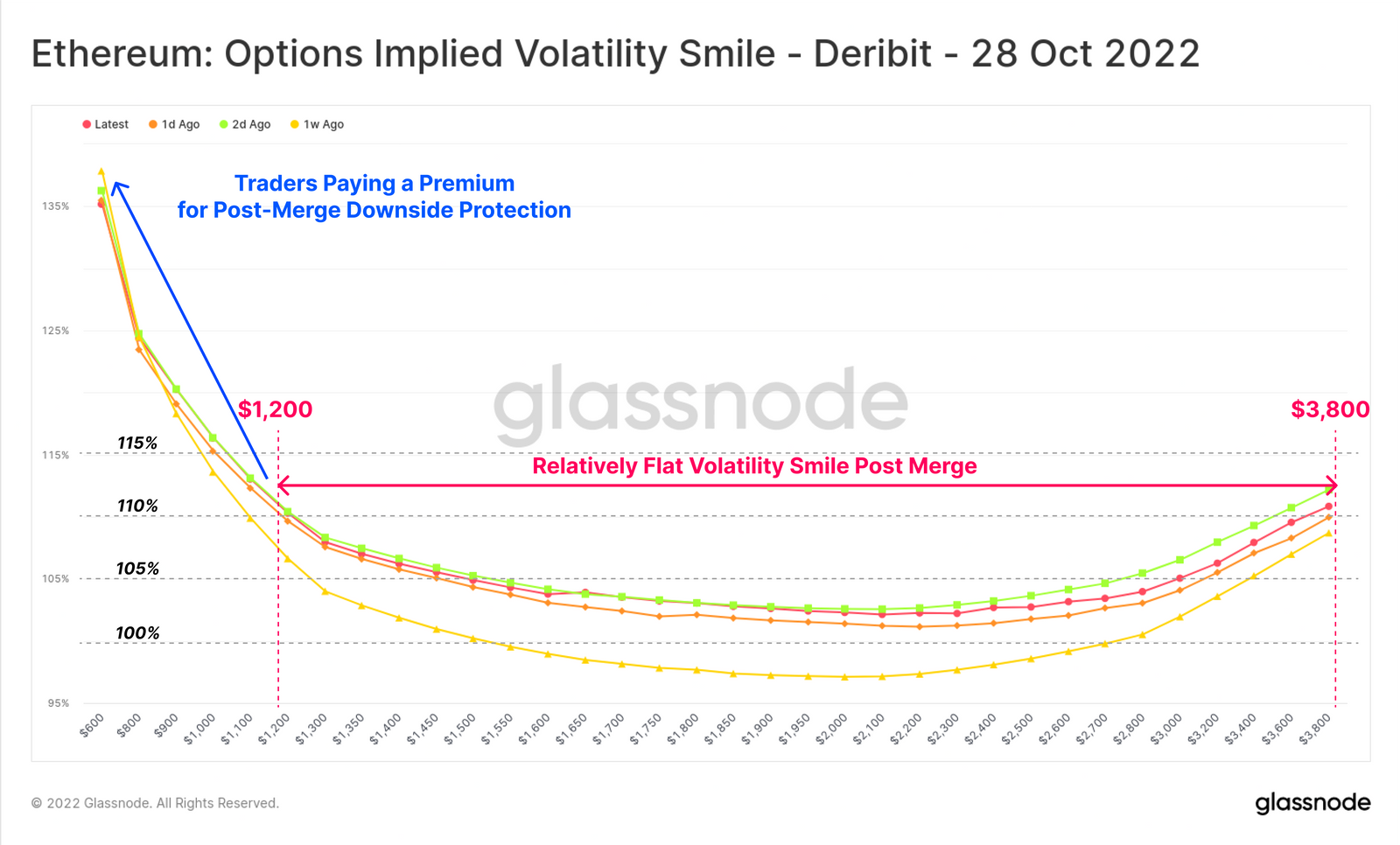

اگر شکل و مقیاس منحنی نوسانات سپتامبر را با اکتبر مقایسه کنیم، میتوانیم شاهد کاهش چشمگیر دم سمت راست با شکل نسبتاً صاف و زیر 110 درصد نوسان در سراسر منحنی باشیم.

این نشان دهنده تقاضای نسبتاً کمتری برای سرمایه گذاری در اتریوم از طریق آپشن پس از رویداد مرج است.

تاثیرات اخبار

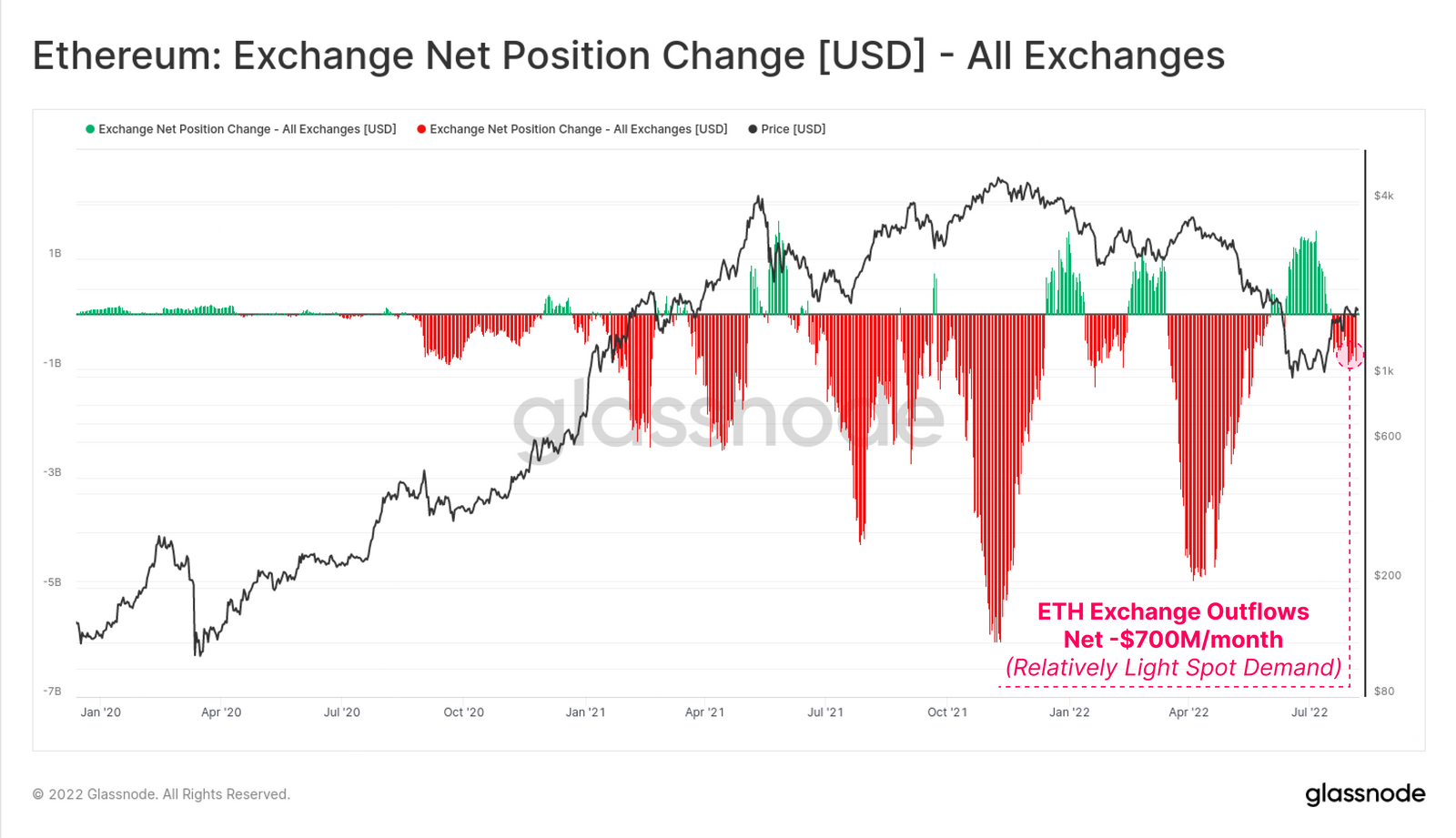

با توجه به سوگیری شدیدا صعودی در بازارهای آپشن اتریوم، انتظار میرود که تقاضای بازار اسپات بسیار قوی باشد.

با این حال، نگاهی به تغییر موقعیت خالص صرافی نشان میدهد که تنها -700 میلیون دلار خالص برداشت در ماه انجام شده است.

در حالی که 700 میلیون دلار مبلغ زیادی است، این برداشتها از صرافی در مقایسه با اوجهای اخیر 3 میلیارد دلار در ماه و همچنین در مقایسه با 6.6 میلیارد دلار در سود باز آپشن ناچیز است.

برداشت ماهانه صرافیها امروز تنها 2 درصد از حجم معاملات آتی است، در حالی که این نسبت در آوریل 2022 (فروردین 1401) و نوامبر 2021 (آبان 1400) به بیش از 20 درصد رسیده بود.

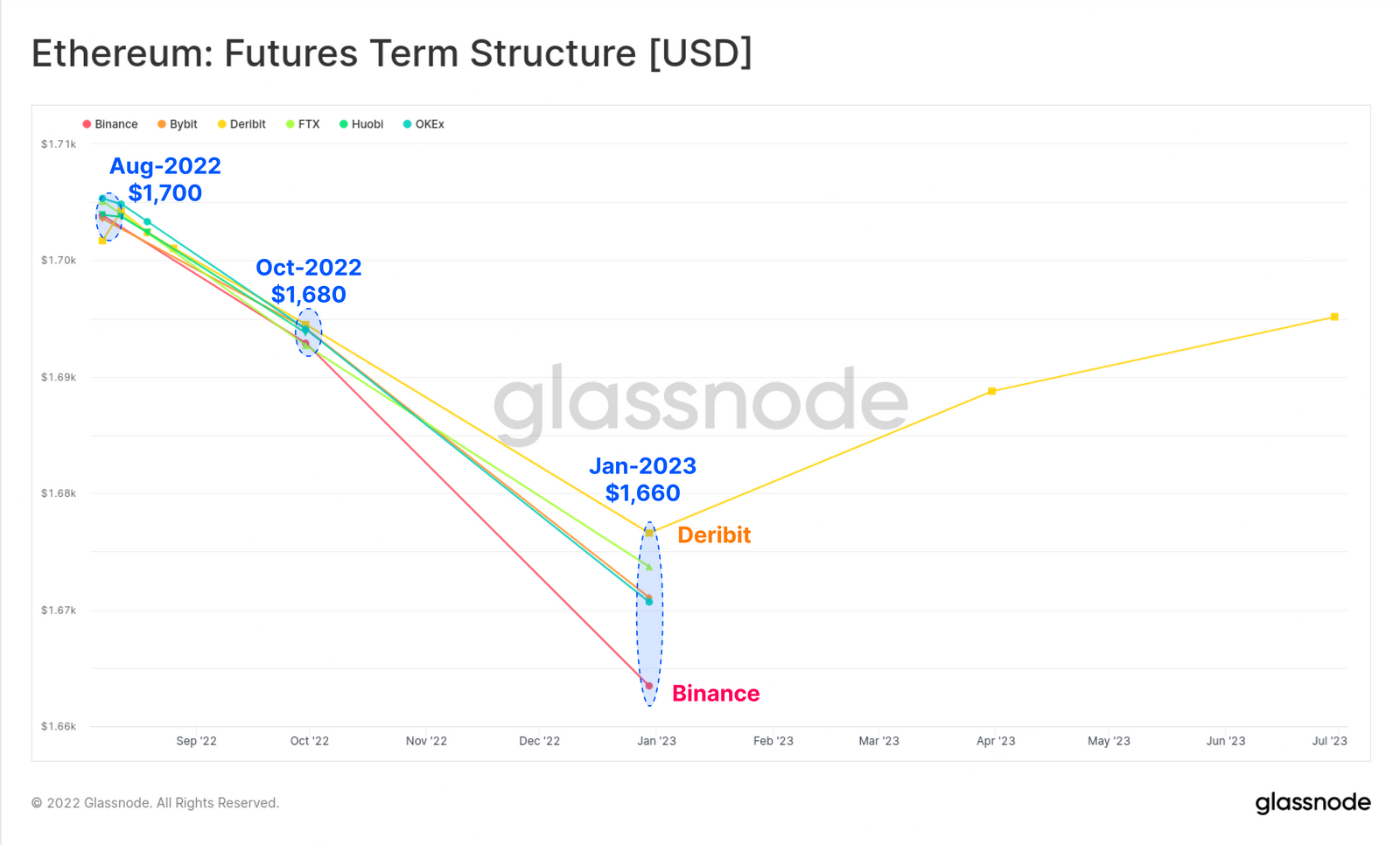

ساختار بازار آتی اتریوم به طور قابل توجهی از نظر شکل با منحنی بیت کوین متفاوت است و در شرایط برگشت است.

این بدان معنی است که معامله گران آتی اتریوم را برای پس از مرج با ارزش کمی قیمت گذاری میکنند که با حق بیمه (پریمیوم) بالاتری که معامله گران آپشن پرداخت کردهاند، همسو است.

در حالی که این کاهش ارزش ناچیز است، فقط 2.27- درصد سالانه، نشان میدهد که میزان فعالیت معاملات شورت در بازارهای آتی سالانه زیاد است.

محتمل ترین توضیح این است که سرمایه گذاران در حال استفاده از بازارهای آتی هستند تا هم ریسک نزولی را پوشش دهند و هم احتمالاً حق بیمه پرداخت شده در پوزیشنهای آپشن را تامین کنند.

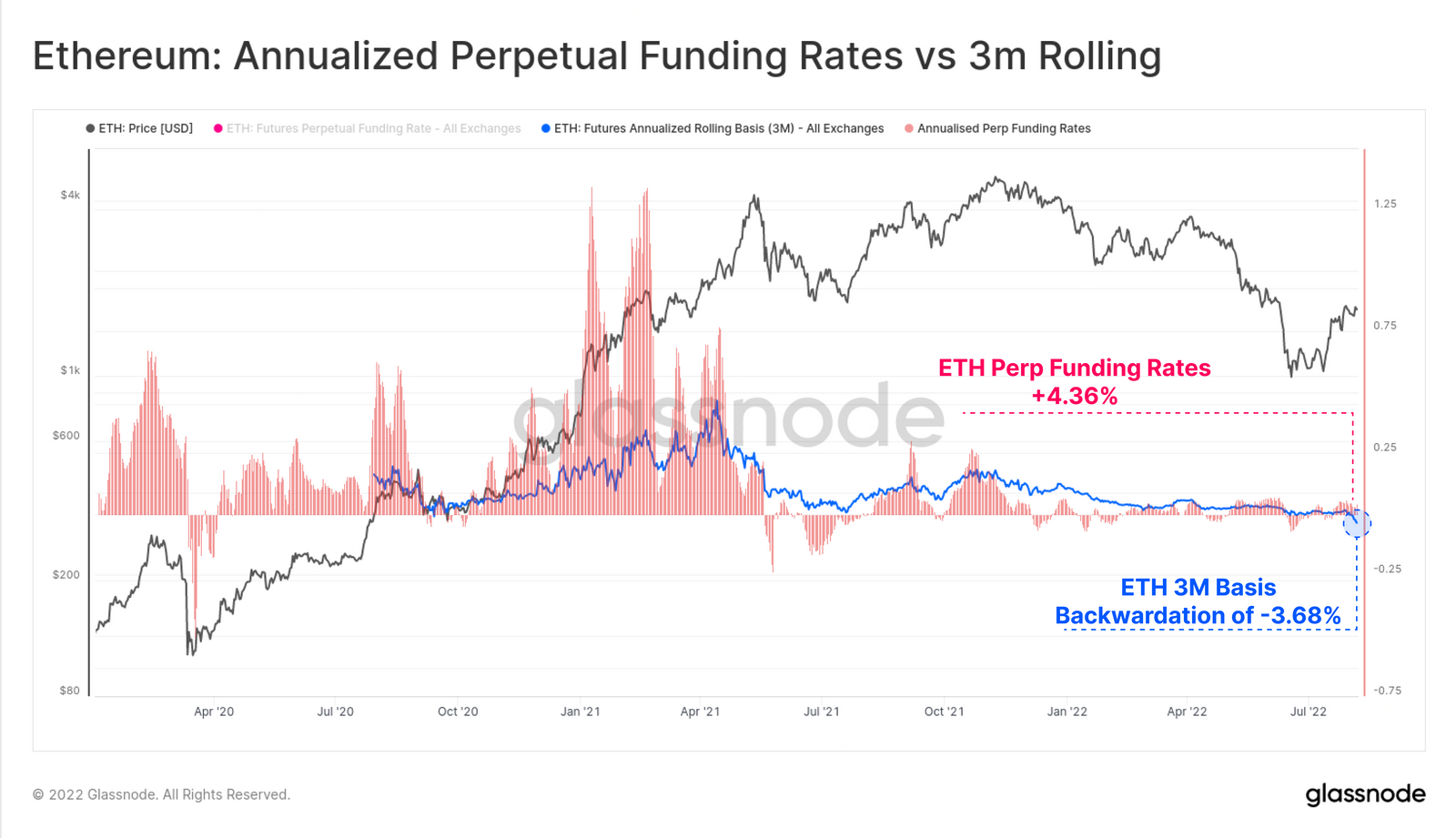

در نهایت، میتوانیم ببینیم که تقاضا برای معاملات آتی کوتاه مدت (3 ماهه) به حدود 3.68- درصد سالانه رسیده است.

این تایید میکند که معامله گران همراه با چشم انتظاری برای مرج اتریوم با احتمال صعود و یک رویداد فروش پس از این اتفاق، مایل به پرداخت حق بیمه برای محافظت از روند نزولی هستند.

این نشان میدهد که چگونه معامله گران پوزیشنهای بیشتری را با استفاده از عمق رو به رشد بازارهای آتی و آپشن قرار میدهند.

با این حال، این امر زیاد در بازارهای اسپات منعکس نمیشود و نشان میدهد که معامله گران مرج را در درجه اول به عنوان فرصتی برای بهره بردن از قیمت و کمتر به عنوان موردی برای یک پوزیشن بنیادیتر اسپات میبینند.

خلاصه و نتیجه گیری

در این خبرنامه، هر دو بازار آتی و آپشن را تحلیل کردیم تا ارزیابی کنیم که بازار در کوتاه مدت چه قیمتی خواهد داشت.

با در نظر گرفتن بیت کوین به عنوان یک خط مبنا، مشخص میشود که سرمایه گذاران مایل به سرمایه گذاری در قیمت هستند، اما هنوز شدید نیست. در بازارهای مشتقات بیت کوین سوگیری جهت دار کمی مشهود است.

با این حال، در سمت اتریوم، معامله گران به وضوح دارای تعصب طولانی مدت هستند که به شدت در قراردادهای آپشن در ماه سپتامبر دیده میشود.

هر دو بازار آتی و آپشن پس از سپتامبر در حال رکود هستند که نشان میدهد معامله گران انتظار دارند که مرج یک رویداد به سبک «شایعه را بخر، اخبار را بفروش» باشد و بر این اساس موضع گیری کنند.

برداشت در بازار اسپات برای اترویم از صرافیها در مقایسه با اوج تقاضای اخیر نسبتاً کم است. این نشان میدهد که معامله گران از عمق بازارهای مشتقه به عنوان ابزار ترجیحی برای بهره گرفتن از قیمت و پوشش ریسک رویداد مرج استفاده میکنند.

مترجم: سوگند عادل فهمیده

منبع: Glassnode