بازار مشتقات بیت کوین از عدم اطمینان تریدرها حکایت دارد

به گزارش واحد ترجمه گذارنیوز، همبستگی بالای بازار ارز دیجیتال با بازارهای سهام و خطر رکود، خوش بینی سرمایه گذاران بازار مشتقات بیت کوین را کاهش داده است.

بیت کوین (BTC) از اواسط جولای در حال طی کردن یک روند صعودی بوده است، اگرچه کانال صعودی فعلی حمایت 21هزارو 100 دلار را حفظ کرده است. این الگو به مدت 45 روز پابرجا بوده و به طور بالقوه میتواند بیت کوین را تا اواخر آگوست به قیمت 26هزار دلار برساند.

نمودار 12 ساعته بیت کوین. منبع: TradingView

بر اساس دادههای بازار مشتقات بیتکوین، سرمایهگذاران بیشتر روی افت قیمت شرطبندی کردهاند، اما پیشرفتهای اخیر در چشمانداز اقتصاد جهانی ممکن است خرسها (فروشندگان) را غافلگیر کند.

همبستگی بازار ارز دیجیتال با بازار بورس علت اصلی بیاعتمادی سرمایه گذاران است، به خصوص الان که تنشها بین ایالات متحده و چین بابت سفر نانسی پلوسی به تایوان بالا گرفته و آنها باید در این برهه روی قیمت بیت کوین در بازار مشتقات شرطبندی کنند. به گزارش سی ان بی سی، مقامات چین تهدید کردهاند که اگر پلوسی در این راستا پیشروی کند، اقدام خواهند کرد.

افزایش اخیر نرخ بهره فدرال رزرو امریکا به منظور مهار تورم باعث ایجاد عدم قطعیت در داراییهای پرریسک شده و رشد بازار ارز دیجیتال را محدود کرده است. گفتنی است، سرمایه گذاران «کندسازی تدریجی اقتصاد» را پیشبینی میکنند، به این معنی که بانک مرکزی به تدریج سیاستهای محرک خود را بدون لطمه به بازار کار یا افزایش قابل توجه رکود اقتصادی، لغو خواهد کرد.

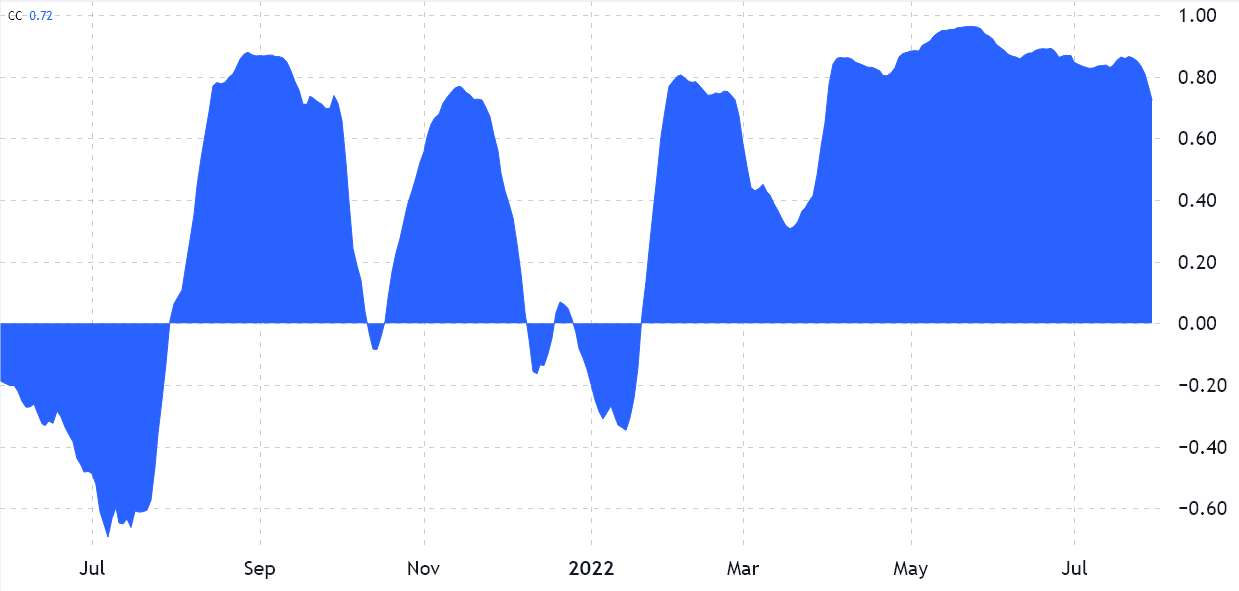

معیار همبستگی از منفی یک (زمانی که بازارها کاملاً در جهت مخالف یکدیگر حرکت میکنند) تا مثبت 1 (زمانی که بازارها کاملاً هم راستا حرکت میکنند) متغیر است. ناهمخوانی یا عدم ارتباط بین دو بازار نیز با عدد صفر نشان داده میشود.

همبستگی 40 روزه بیت کوین و شاخص S&P500. منبع: TradingView

همانطور که در نمودار فوق نشان داده شده است، همبستگی 40 روزه شاخص S&P 500 و بیت کوین در حال حاضر روی 0.72 است که عدد نرمال چهار ماه گذشته بوده است.

تحلیل آنچین از روند نزولی بلندمدت بازار حکایت دارد

گزارش هفتگی «The Week On Chain» شرکت تحلیل بلاکچین گلسنود که در تاریخ 1 آگوست منتشر شد، از میزان پایین فعالیت (تراکنشها) در شبکه بیت کوین و سطح تقاضایی که به بازار نزولی سال 2018-2019 شباهت دارد، حکایت دارد. تحلیل این وبسایت نشان میدهد که یک شکست روند (در نمودار آدرسهای فعال شبکه) نیاز است تا سرمایه گذاران جدید جذب شبکه شوند.

«عبور میانگین متحرک ۱۴ روزهِ آدرسهای فعال شبکه به بالای ۹۵۰ هزار نشانی از افزایش فعالیت روی بلاکچین خواهد بود که بیانگر قدرت بالقوه بازار و بهبود تقاضا است».

هرچند معیارهای بلاکچین مهم هستند، اما معامله گران باید نحوه موضعگیری نهنگها و بازارسازها در بازارهای فیوچرز و آپشن (اختیار معامله) را نیز دنبال کنند.

بازار مشتقات بیت کوین هیچ نشانهای از «ترس» در معامله گران حرفهای نشان نمیدهند

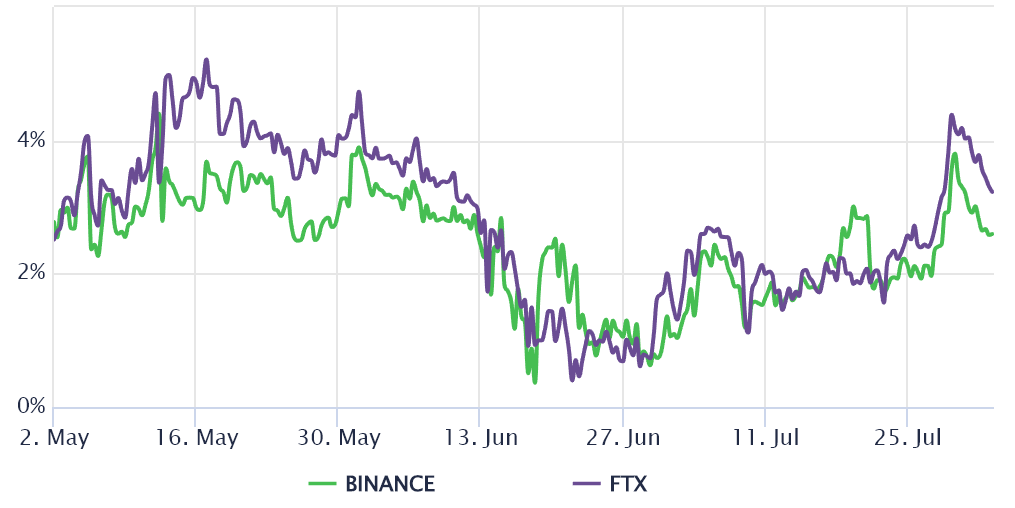

معامله گران خرد معمولاً از قراردادهای ماهانه فیوچرز به دلیل تاریخ تسویه ثابت آن و اختلاف قیمت آن با بازار نقدی (اسپات) دوری میکنند. در سوی مقابل، پلتفرمهای آربیتراژ و معامله گران حرفهای به دلیل عدم پرداخت کارمزد فاندینگ ریت (Funding Rate) در این قراردادها، از این ابزار استفاده میکنند.

این قراردادهای با دوره ثابت معمولاً با یک اختلاف قیمتی جزئی نسبت به قیمت بازار اسپات معامله میشوند، زیرا فروشندگان قرارداد برای اینکه تسویه حساب قرارداد را به تعویق بی اندازند، پول بیشتری طلب میکنند. ناگفته نماد که این وضعیت که به آن کنتانگو (contango) نیز گفته میشود، منحصر به بازار ارز دیجیتال نیست.

پریمیوم (اختلاف بهای) سالانه قراردادهای فیوچرز 3 ماهه بیت کوین. منبع: Laevitas

در بازارهای سالم، قراردادهای فیوچرز باید با یک پریمیوم سالانه 4 الی 8 درصدی معامله شوند که عددی نرمال است. با این حال، طبق نمودار بالا، پریمیوم معاملات فیوچرز بیتکوین از اول ژوئن زیر ۴ درصد بوده است. با توجه به اینکه قیمت بیت کوین ۵۲ درصد نسبت به سال گذشته کاهش یافته است، این عدد چندان نگرانکننده نیست.

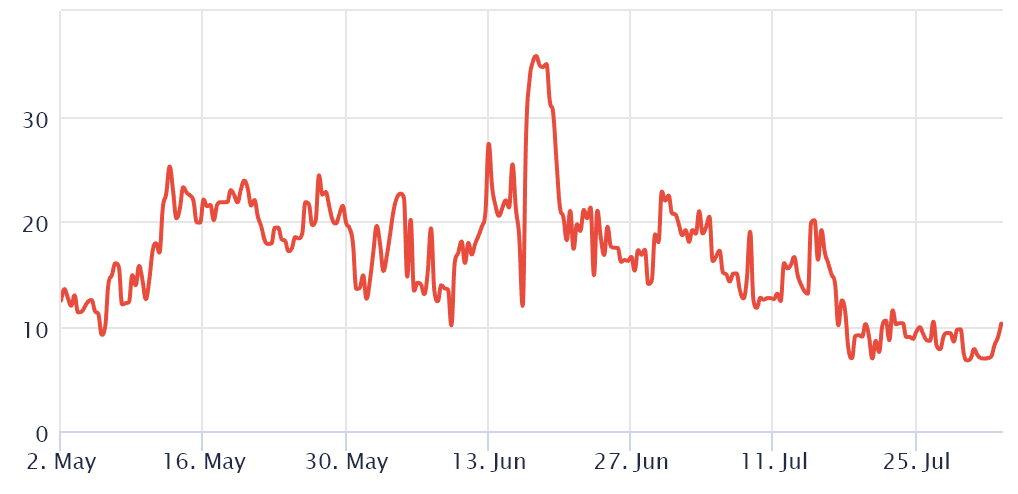

برای کنار گذاشتن عوامل خارجی مختص بازار فیوچرز، معامله گران باید بازارهای اختیار معامله یا آپشن بیت کوین را نیز تجزیه و تحلیل کنند. به عنوان مثال، زمانی که نهنگهای بیتکوین و بازارسازها برای محافظت از خود در برابر افزایش یا کاهش قیمت، زیاد از حد هزینه میکنند، شاخص انحراف دلتای 25درصد (Delta Skew) سیگنال نشان میدهد.

اگر تریدرهای آپشن از سقوط قیمت بیت کوین ترس داشته باشند، این شاخص به بالای 12 درصد خواهد رسید. در آن سو، هیجان عمومی تریدرها با انحراف دلتای منفی 12 درصدی منعکس خواهد شد.

انحراف دلتای 25 درصدی قراردادهای آپشن 30 روزه بیت کوین: منبع: Laevitas

شاخص انحراف دلتا از 17 ژوئیه به زیر 12 درصد رسیده است که سطحی خنثی در نظر گرفته میشود. این یعنی میزان ریسک تریدرها در قراردادهای صعودی و نزولی تقریباً به یک اندازه است. گفتنی است، حتی تست مجدد حمایت 20هزار و 750 دلاری در 26 جولای نیز برای ایجاد «ترس» در بین معامله گران بازار آپشن کافی نبود.

معیارهای بازار مشتقات بیت کوین علیرغم افزایش قیمت بیت کوین به 24هزارو 500 دلار در 30 ژوئیه خنثی باقی مانده و این نشان میدهد که معامله گران حرفهای از ادامه روند صعودی مطمئن نیستند. بنابراین، افزایش غیرمنتظره قیمت به بالای 25هزار دلار معامله گران حرفهای را غافلگیر خواهد کرد. هرچند شرطبندی صعودی (قرارداد آپشن صعودی) در حال حاضر غیرمنطقی به نظر میرسد، اما همزمان، یک ریسک به ریوارد جذاب به همراه دارد.

مترجم: شهریار قلی پور

منبع: Cointelegraph