MEV چیست؟

به گزارش واحد ترجمه گذارنیوز، اگر شما هم با استخراج رمزارز ها و دستگاه های ماینر سر و کار دارید، احتمالا با عبارت «ارزش قابل استخراج ماینر» یا MEV (مخفف عبارت MAXIMAL EXTRACTABLE VALUE) برخورد داشتهاید. به حداکثر میزان درآمد ماینر ها، مازاد بر پاداش استانداردی که تحت عنوان پاداش بلوک و گَس فی (Gas fee) یا کارمزد شبکه دریافت میکنند، MEV یا حداکثر ارزش قابل استخراج ماینر گفته میشود. چنین درآمدی معمولا از روشهایی مانند گنجاندن یا کاهش یک تراکنش به شبکه و دستکاری و ایجاد تغییر در ترتیب تراکنشهای یک بلوک بدست میآید.

MEV یا ارزش قابل استخراج ماینر

این مفهوم اولین بار در الگوریتمهای اثبات کار و تحت عنوان ارزش قابل استخراج ماینر به کار گرفتهشد. علت هم این بود که کنترل چینش و ترتیب تراکنشها و همینطور تایید یا حذف تراکنشها برعهده ماینرها است. با این حال، پس از انتقال به الگوریتم اثبات سهام از طریق رویداد مرج، این مسئولیت بر عهده ولیدیتور ها (اعتبار سنج ها) خواهد بود. از آنجایی که پس از انتقال به مکانیزم جدید، استخراج کردن دیگر کاربردی نخواهد داشت اما روش های کسب این درآمد همچنان پابرجا خواهند بود، بجای عبارت ارزش قابل استخراج ماینر، از جایگزینی فراگیر تر با عنوان حداکثر ارزش قابل استخراج استفاده میشود.

پیش نیازها

برای درک این مطلب باید با مفاهیم تراکنش، بلوک، گس فی (کارمزد شبکه) و ماینینگ آشنا باشید. همچنین داشتن اطلاعاتی درمورد برنامه های غیرمتمرکز (دپها – Dapps) و دیفای (DeFi) به فهم بهتر این مطلب کمک میکند.

بهره وری از MEV

از لحاظ تئوری، MEV تماماً به ماینرها/ولیدیتورها تعلق میگیرد. چرا که فقط آنها میتوانند اجرای یک فرصت سودآور MEV را تضمین کنند. اما در عمل، بخش عمده ای از MEV توسط گروه دیگری از اعضای مستقل شبکه به نام جستجوگرها (searchers) استخراج میشود. جستجوگرها با اجرای الگوریتمهای پیچیده بر روی دادههای بلاکچین، فرصتهای سودآور MEV را شناسایی کرده و سپس توسط رباتهایی که در اختیار دارند، این تراکنش های سودآور را به صورت خودکار به شبکه ارسال میکنند.

جستجوگرها حاضر هستند در ازای برخورداری از شانس بیشتر برای گنجاندن تراکنش سودمند خود در بلوک، کارمزد شبکه بالایی بپردازند. طبیعتاً پاداش تایید این تراکنش متعلق به ماینرها/ولیدیتورها است. بنابراین در طی این فرایند، ماینرها/ولیدیتورها نیز بخشی از MEV را دریافت میکنند.

با فرض اینکه فعالیت این جستجوگر ها منطقی باشد، حداکثر کارمزد شبکهای که حاضر به پرداخت آن هستند، برابر با 100 درصد MEV کسب شده است. چرا که اگر کارمزد شبکه از این میزان بیشتر باشد، عملا این فرایند زیان ده خواهد بود.

برخی از تراکنش ها (مانند آربیتراژ در DEXها) باعث ایجاد رقابت در میان جستجوگر ها میشود. از آنجایی که افراد بسیاری درپی فرصتی برای انجام این آربیتراژها هستند، گاهی جستجوگرها به منظور بالا بردن شانس خود در دریافت سود از این تراکنشها، ناچارند تا 90 درصد از درآمدی که از MEV کسب میکنند را به صورت کارمزد شبکه، به استخراج کنندگان/اعتبار سنجها بدهند.

زیرا تنها راه تضمین اجرای تراکنش آربیتراژ آنها، این است که بالاترین میزان کارمزد شبکه را بپردازند.

Gas Golfing

در کل این پویایی به جستجوگران اجازه میدهد قیمت گس بالاتری را تعیین کنند و در عین حال مجموع هزینههای گس خود را ثابت نگه دارند (از آنجایی که هزینه گس = قیمت گس * گس مصرفی).

چند تکنیک معروف گالفینگ عبارتند از:

استفاده از آدرسهایی که با یک رشته صفر طولانی شروع میشوند (مانند 0x0000000000C521824EaFf97Eac7B73B084ef9306)

زیرا فضای کمتری (و در نتیجه گس) برای ذخیره میگیرند و باقی ماندن بالانس توکن های کوچک ERC-20 در قراردادها را در پی دارد، چرا که برای مقداردهی اولیه یک اسلات ذخیره سازی (در صورتی که موجودی 0 باشد) هزینه گس بیشتری نسبت به به روز رسانی اسلات ذخیره سازی دارد.

فرانت رانینگ تعمیم یافته (Generalized frontrunners)

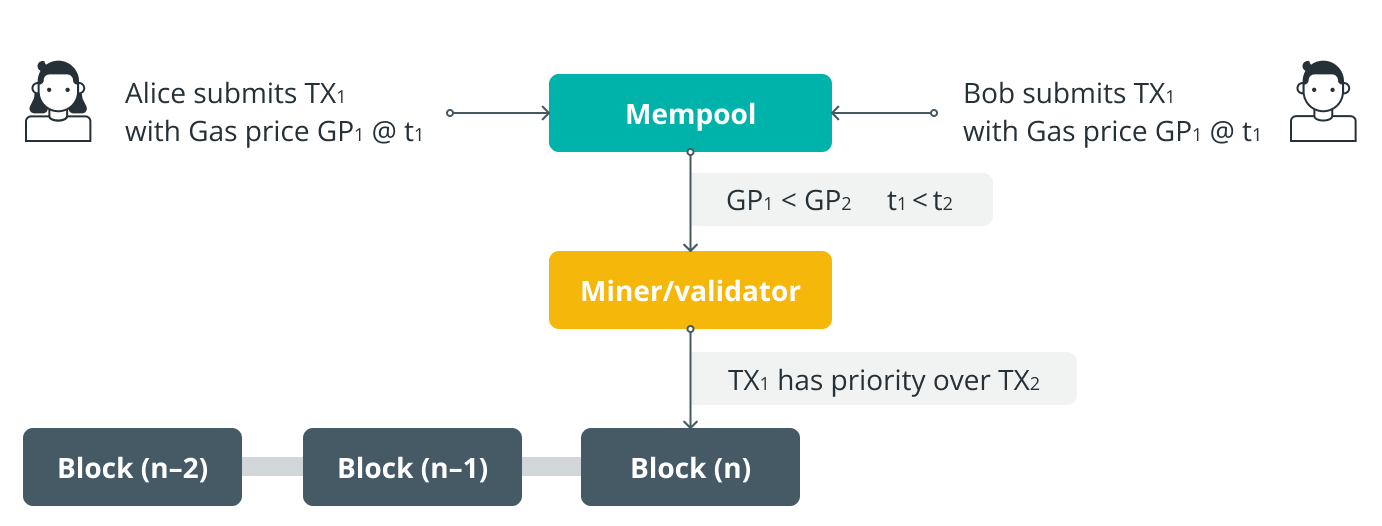

برخی از جستجوگر ها بجای برنامه ریزی الگوریتمهای پیچیده برای شناسایی فرصتهای سودآور MEV، از روش فرانت رانِر (Front Runner در لغت به معنای پیشتاز) تعمیم یافته استفاده میکنند. روش فرانت رانر با استفاده ارز رباتهایی صورت میگیرد که مِمپول (mempool) یا استخر تراکنش را به منظور یافتن تراکنشهای سودآور بررسی میکنند.

واژه ممپول مخفف memory pool است و به مکانی گفته میشود که تراکنشها به منظور پردازش پیش از تایید شدن در آن قرار میگیرند.

این فرایند به این شکل است که ابتدا فرانت رانر یک تراکنش با احتمال سوددهی را پیدا میکند. سپس کد تراکنش را کپی نموده و همچنین آدرس های خودش را جایگزین آدرسهای تراکنش میکند.

سپس تراکنش را بصورت محلی و آزمایشی اجرا میکند تا از سودمند بودن آن مطمئن شود. در صورتی که تراکنش واقعا سودمند باشد، آن را با آدرسهای اصلاح شده و کارمزد شبکه بالاتر ثبت میکند. در نتیجه تراکنش فرانت رانر زودتر از تراکنش اصلی اجرا میشود.

به این ترتیب عملیات فرانت رانینگ انجام شده و فرانت رانر MEV جستجوگر را دریافت مینماید.

فلش باتس (Flashbots)

فلش باتس یک پروژه مستقل است و کلاینت go-Ethereum را به گونه ای توسعه میدهد که تراکنشهای MEV را بدون افشا برای عموم در mempool، مستقیما برای ماینر ها ارسال میکند. این عملکرد مانع از بروز حمله فرانت رانینگ تعمیم یافته میشود.

گفتنی است در زمان نگارش این مطلب، حجم قابل توجهی از تراکنشهای MEV از طریق Flashbots ارسال میشوند. این بدان معناست که فرانت رانر های تعمیم یافته دیگر کارایی سابق را ندارند.

فلش باتس یک پروژه مستقل است و کلاینت go-Ethereum را به گونه ای توسعه میدهد که تراکنشهای MEV را بدون افشا برای عموم در mempool، مستقیما برای ماینر ها ارسال میکند. این عملکرد مانع از بروز حمله فرانت رانینگ تعمیم یافته میشود

نمونه های MEV

- آربیتراژ در صرافیهای غیرمتمرکز (Dex Arbitrage)

آربیتراژ در DEX ها یا همان صرافیهای غیرمتمرکز، یکی از راحت ترین و شناخته شده ترین فرصت های کسب سود از طریق MEV است. به همین علت، این گونه تراکنشها رقابتی تر و پرطرفدارتر هستند.

فرض کنید دو DEX متفاوت، یک توکن را با قیمتهای متفاوت ارائه میکنند. در این وضعیت کاربر میتواند این توکن را در یک از DEX ها که قیمت پایین تری پیشنهاد میدهد، خریداری نموده و سپس طی یک تراکنش ساده و بدون زحمت در DEX دیگر با قیمت بالاتر بفروشد.

به لطف مکانیزم بلاکچین، این تراکنش یک آربیتراژ واقعی و بدون ریسک است.

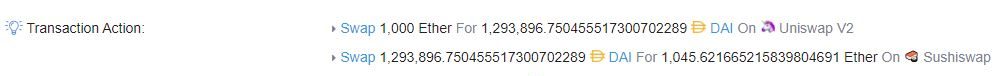

بعنوان مثال در تصویر زیر مشاهده میکنید که چطور یک کاربر توانسته است از اختلاف قیمت جفت ارز ETH/DAI در صرافی های یونی سواپ (Uniswap) و سوشی سواپ (SushiSwap) استفاده کرده و تعداد 1،000 اتر خود را به 1،045 اتر افزایش دهد.

2. لیکوئید کردن (Liquidations)

یکی دیگر از راههای متداول کسب سود MEV، لیکوئید کردن دارایی کاربران در پلتفرمهای وام دهی است.

عبارت لیکوئید شدن در بازارهای مالی به معنای نقد شدن وثیقه وام گیرنده توسط پلتفرم وام دهنده است.

بعناون مثال پلتفرمهای وام دهی مانند آوه (Aave) و مِیکر (Maker) از کاربران میخواهند تا مقداری رمزارز (مثلا اتر) را بعنوان وثیقه واریز نمایند. سپس از این وثیقهها برای ارائه وام به سایر کاربران استفاده میشود.

آنگاه کاربران با توجه به نیاز خود، و تا درصدی از میزان سپردهای که واریز نموده اند، میتوانند توکن مورد نظر خود را از دیگران قرض بگیرند.(مثلا یک کاربر برای شرکت در رایگیری حاکمیتی میکر دائو (MakerDao) مقداری توکن MKR قرض میگیرد.)

فرض کنید حداکثر میزان دارایی که میتوان قرض گرفت، 30 درصد از سپرده باشد. در این صورت کاربری که 100 توکن DAI را در پلتفرم واریز کرده است، میتواند مقداری از توکن های دیگر را به ارزش 30 دای(DAI) دریافت نماید. تشخیص اینکه کاربر تا چه میزانی میتواند از پلتفرم وام بگیرد، بر عهده پروتکل این پلتفرمها است.

در صورت ایجاد نوسان در ارزش توکنهای وثیقه شده، قدرت و میزان استقراض کاربر نیز دچار نوسان میشود. اگر در پی نوسانات بازار، ارزش توکن وام گرفته شده، از 30 درصد(این درصد نیز توسط پروتکل تعیین میشود) ارزش وثیقه بیشتر شود، آنگاه هر کاربری این اجازه را دارد تا وثیقه را نقد کرده و به وام دهنده بپردازد. در صورتی که وثیقه فرد وام گیرنده لیکوئید شود، باید مبلغ سنگینی را بعنوان کارمزد لیکوئید شدن بپردازد. بخشی از این کارمزد به کاربر نقد کننده تعلق میگیرد و این دقیقا همان بخش از کار است که بعنوان فرصت MEV شناخته میشود.

جستجوگر ها با بیشترین سرعت ممکن برای تجزیه و تحلیل دادههای بلاکچین و پیدا کردن وثیقههایی که در آستانه لیکوئید شدن قرار دارند با یکدیگر رقابت میکنند و سپس سعی میکنند اولین کسی باشند که تراکنش منجر به لیکوئید شدن را ارسال کرده و هزینه لیکوئید شدن را از آن خود میکند.

3. حمله یا ترید ساندویچی (Sandwich Trade)

جستجوگرها طی یکی دیگر از روشهای کسب MEV که حمله یا ترید ساندویچی نام دارد، ممپول را با هدف یافتن معاملات بزرگ در DEXها بررسی میکنند.

بیایید فرض کنیم کاربری قصد دارد 10 هزار توکن UNI را در صرافی یونی سواپ (UniSwap) خریداری نموده و در ازای آن DAI پرداخت کند. حجم این معامله به قدری زیاد است که میتواند تاثیر بسزایی در قیمت جفت ارز UNI/DAI داشته و احتمالا باعث افزایش چشمگیر قیمت UNI در برابر DAI شود.

جستجوگر این تراکنش را شناسایی نموده و میزان تاثیر احتمالی این معامله بر قیمت UNI را محاسبه میکند. آنگاه با ثبت یک سفارش خرید مطلوب درست قبل از این معامله و یک سفارش فروش بلافاصله پس از انجام این معامله، از اختلاف قیمت ناشی از معامله اصلی 10 هزار UNI، کسب سود میکند.

البته باید در نظر داشت که حمله ساندویچ نسبت به آربیتراژ، دارای ریسک بیشتری است چرا که ممکن است جستجوگر مورد حمل سالمونلا(salmonella) قرار بگیرد.

4. اِن اف تی MEV

MEV در حوزه NFT ها پدیده ای نو ظهور به حساب میآید و الزاما سودآور نیست.

با این حال باید در نظر داشت از آنجایی که تراکنشهای NFT نیز همانند سایر تراکنشهای اتریوم، بر روی بلاکچین این شبکه انجام میشوند، جستجوگر ها میتوانند در بازار NFT نیز از همان تکنیکهایی که پیش تر گفته شد، استفاده کنند.

مثلا اگر یک NFT محبوب برای فروش قرار داده شده باشد و یک جستجوگر به دنبال یک NFT یا یک مجموعه NFT باشد، میتواند یک تراکنش را طوری برنامه ریزی کند که خودش اولین نفر در صف خریداران آن NFT باشد و یا مجموعه ای از NFT ها را طی تنها یک تراکنش خریداری کند و یا اگر یک کاربر به اشتباه یک NFT را با قیمت پایین برای فروش عرضه کند، جستجوگر میتواند به روش فرانت رانینگ، پیش از سایر خریداران و با قیمتی پایین آن NFT را از آن خود کند.

یکی از نمونههای برجسته MEV در دنیای NFT مربوط به جستجوگری است که با پرداخت 7 میلیون دلار توانست تمام مجموعه Cryptopunk را در کف قیمت خریداری نماید. یکی از محققان حوزه بلاکچین در توئیتر توضیح داد که خریدار چگونه با همکاری یک ارائه دهنده MEV خرید خود را مخفی نگاه داشت.

5. فرصتهای بیشتر

آربیتراژ صرافی غیرمتمرکز، لیکوئید کردن و ترید ساندویچی همگی فرصت های MEV بسیار شناخته شده ای هستند و بعید است که برای جستجوگران جدید سودآور باشند. با این حال، فرصت های بیشتری نیز وجود دارد. (ان اف تی MEV مسلماً یکی از این فرصت ها است).

جستجوگرانی که به تازگی شروع به کار کرده اند ممکن است بتوانند با جستجوی MEV در این فرصت ها موفقیت بیشتری پیدا کنند. هیئت شغلی MEV Flashbot برخی از فرصت های نوظهور را لیست کرده است .

تاثیرات MEV

به طور کلی باید گفت که تاثیرات ناشی از MEV همیشه بد نیستند. این اقدامات علاوه بر عواقب منفی، از تاثیرات مثبتی نیز برای شبکه اتریوم برخوردار هستند.

مزایای MEV

بسیاری از پروژههای دیفای، برای اطمینان از کارایی و پایداری پروتکل خود با بازیگرانی که از لحاظ اقتصادی منطقی عمل میکنند نیاز دارند. برای مثال آربیتراژ در DEXها نشان میدهد که کاربران بهترین و صحیح ترین قیمتها را دریافت میکنند. پروتکلهای وام دهی نیز برای اطمینان از بازگشت سرمایه سپرده گذاران، به لیکوئید شدن سریع وام گیرندگان نیازمند هستند. به این صورت که اگر میزان وام آنها از وثیقه پیشی بگیرد، باید سریعا لیکوئید شوند.

در صورت عدم دخالت جستجوگران و تلاش آنها برای برطرف نمودن ناکارآمدی های اقتصادی و نیز بهره بردن از سودهای موجود در پروژههای دیفای، ممکن بود پروتکلها و برنامههای دیفای به این اندازه قوی نباشند.

معایب MEV

در لایه برنامهها، گاهی برخی از انواع روشهای MEV مانند ترید ساندویچی منجر به تجربه ای بسیار بد برای کاربران میشوند. کاربرانی که هدف این نوع حمله قرار میگیرند با اِسلپِیج بالایی مواجه شده و معاملاتشان به بدترین نحو پیش میرود.

در لایه شبکه، فرانت رانرهای تعمیم یافته، برای گنجاندن تراکنشهای خود در بلوک، با بالابردن تدریجی میزان کارمزد پرداختی به رقابت میپردازند. این اقدام منجر به ایجاد ازدحام در شبکه و بالا رفتن کارمزد شبکه برای سایر کاربرانی میشود که تراکنشهای عادی خود را انجام میدهند.

افزون بر آنچه درون بلوکها در حال اتفاق افتادن است، MEV میتواند منجر به بروز اثرات مخرب بین بلوکها شود.

درصورتی که حداکثر میزان قابل استخراج (MEV) موجود در یک بلوک از میزان پاداش استاندارد ایجاد آن بلوک بیشتر باشد، ممکن است ماینرها تصمیم بگیرند آن بلوک را مجددا بازبینی کنند تا بتوانند پاداش مذکور را بدست بیاورند. چنین اقدامی موجب سازماندهی مجدد بلاکچین و ازبین رفتن ثبات آن میشود.

مسئله امکان سازماندهی مجدد بلاکچین، پیش از این در مورد بیتکوین بررسی شده است. از آنجایی که پاداش ایجاد بلوک در حال نصف شدن است و کارمزد تراکنش ها رفته رفته سهم بیشتری از پاداش بلوک را به خود اختصاص میدهند، شرایط به گونهای پیش خواهد رفت که ماینرها از استخراج بلوکهای جدید صرف نظر مینمایند، چرا که استخراج بلوکهای قبلی به صرفه تر از بلوکهای جدید خواهد بود. با افزایش موارد MEV در شبکه اتریوم، مشکلات ذکر شده در این بلاکچین نیز رخ خواهد داد و سلامت و یکپارچگی آن را تهدید خواهد نمود.

وضعیت MEV

تلاش برای کسب MEV و رسیدن به حداکثر ارزش قابل استخراج، در اوایل سال 2021 (زمستان 1399) رشد چشمگیری داشت. این اتفاق موجب افزایش شدید کارمزد شبکه در آن زمان شد. بوجود آمدن Flashbots موجب کاهش رقابت فرانت رانرها شد و در نتیجه میزان کارمزد شبکه را برای کاربران عادی نیز کاهش داد.

درحالی که با توجه به افزایش روزافزون شناخت کاربران نسبت به فرصتهای موجود در زمینه MEV، هنوز هم بسیاری از جستجوگرها از این طریق کسب درآمد میکنند، ماینرها/اعتبار سنج ها نیز این امکان را دارند که پاداش های MEV را بطور کامل دریافت نمایند (زیرا همان رقابت بر سر کارمزد تراکنش که پیش تر توضیح داده شد، در Flashbots نیز به صورت خصوصی اتفاق می افتد و ماینرها میتوانند درآمد حاصل از آن را به دست بیاورند).

لازم به ذکر است که MEV صرفا محدود به بلاکچین اتریوم نیست و با افزایش رقابت در این شبکه، جستجوگرها به بلاکچینهای جایگزین مانند شبکه بایننس اسمارت چین (Binance Smart Chain) مهاجرت مینمایند. این شبکهها علاوه بر برخورداری از فرصتهای مشابه، میزبان رقبای کمتری نیز هستند.

باتوجه به گسترش و افزایش محبوبیت دیفای(DeFi)، بعید نیست بزودی شاهد افزایش چشمگیر MEV نسبت به پاداش عادی تولید بلوک اتریوم باشیم. در این صورت ممکن است شاهد گسترش اقدامات خودخواهانه مانند استخراج بلوکهای قبلی و عدم ثبات اجماع باشیم.

عده ای این مسئله را تهدیدی اساسی برای اتریوم میدانند و از همین رو، تحقیق در مورد راهکارهای ازبین بردن انگیزهی ماینرها از انجام چنین اقداماتی (استخراج خودخواهانه یبوکهای قبلی)، تبدیل به حوزه ای فعال در تئوری اتریوم شده است.

مترجم: حسن نصیری

منبع: ethereum.org