تله خرسی یا سرمایهگذاری هدفمند در بیت کوین؟

تله خرسی چیست؟

اغلب اوقات، معامله گرانِ تازه کار، هنگام معامله در بازارهایی که با دارایی هایی مانند سهام، کالا، اوراق قرضه یا حتی رمزارز سروکار دارند، گرفتار نوسانات قیمت می شوند.

معکوس شدن روند قیمتها میتواند حتی باتجربهترین معاملهگران را نیز گیج کند. بنابراین مهم است که نشانه های تغییر روند جعلی را تشخیص دهیم. افزایش نوسانات میتواند معاملهگران کوتاهمدت را به انجام معاملات متعدد سوق دهد، که این امر منجر به زیانهای زیادی شده و اعتماد و اطمینان معاملهگران به تحلیل هایشان را تحت تأثیر قرار می دهد.

در بازاری که روند صعودی دارد، یک حرکت نزولی قیمتها میتواند باعث افزایش نوسانات شود و ممکن است فعالان بازار را مجبور کند که داراییهای بلندمدت خود را نقد کنند، و یا اینکه به امید کسب درآمد سریع، در بازار مشتقات یعنی بازار آتی یا آپشن موقعیت فروش بگیرند. اما نکته اینجاست که این روند معکوس، اگر ناشی از فروش گروهی از سرمایه گذاران بزرگ باشد که به صورت عمده می فروشند، می تواند موقتی باشد و تنها به اندازه ای طول می کشد که برای خرید مجدد دارایی های خود با قیمت کمتر لازم است.

این شکل از دستکاری بازار که تله خرسی نامیده میشود، معامله گران را فریب میدهد تا باور کنند که معکوس شدن روند قیمت، نشاندهنده شروع یک روند نزولی است که ممکن است با یک کاهش شدید دیگر هم همراه باشد.

چطور تله خرسی را شناسایی و از آن دوری کنیم

به عنوان یک موقعیت دشوار برای معامله گران تازه کار، تله خرسی را می توان با استفاده از ابزارهای نموداری در اکثر پلتفرم های معاملاتی تشخیص داد. در بیشتر موارد، شناسایی تله خرسی نیازمند استفاده از ابزارهای تحلیل تکنیکال مانند RSI، سطوح فیبوناچی و شاخصهای حجمی است. احتمالاً این ابزارها تأیید میکنند که آیا یک روند معکوس واقعی است، یا صرفاً می خواهد معامله گران را به گرفتن موقعیت فروش دعوت کند.

قاعده کلی این است که هر روند نزولی باید با حجم معاملات بالا باشد، تا احتمال ایجاد تله خرسی رد شود. به طور کلی ترکیبی از عوامل زیر نشانه شکل گیری تله خرسی است:

- اصلاح قیمت درست نزدیک و زیر یک سطح حمایت کلیدی

- عدم بسته شدن قیمت زیر سطوح بحرانی فیبوناچی

- حجم پایین

شناسایی تله خرسی، خصوصاً در بازار رمزارزها بسیار دشوارتر از آن چیزی است که به نظر می رسد، زیرا یکی از شاخص ها معمولاً درمورد اکثر رمزارزها صدق میکند.

برای سرمایهگذاران با ریسک پذیری پایین، بهتر است از معامله در حین برگشتهای ناگهانی و بیدلیل قیمت خودداری شود. در چنین مواقعی، داراییهای خود را حفظ و از فروش احساسی خودداری کنید؛ مگر اینکه قیمت و حجم، بازگشت روند به زیر یک سطح حمایت مهم را تأیید کرده و قیمتها از قیمت اولیه خرید یا حد ضرر عبور کرده باشد. همچنین، درک اینکه چگونه کل بازار به اخبار و احساسات ترس و طمع واکنش نشان می دهد، نیز بسیار مفید است.

از سوی دیگر، اگر میخواهید از برگشت حرکت سود ببرید، بهتر است از فروش استقراضی (short selling) پرهیز کنید و بجای آن از فروش آپشن (put option) استفاده کنید؛ به این دلیل که اگر بازار روند صعودی خود را از سر بگیرد، فروش استقراضی (short selling) یا فروش آپشن های خرید (call option) میتواند معاملهگر را در معرض ریسک نامحدودی قرار دهد، در صورتیکه در مورد آپشن فروش (put option) اینگونه نیست. در این استراتژی، زیانها فقط محدود به هزینه خرید این آپشن هاست و هیچ ارتباطی با موقعیتهای طولانی ندارد. برای سرمایه گذاران با دید بلندمدت که دنبال ریسک بالا نیستند، بهتر است در طول یک تله خرسی به طور کلی از معامله دوری کنند.

آیا روند نزولی اخیر، تله خرسی است؟

هدف از توضیحات فوق به هیچ وجه به این معنی نیست که نزول بازار فعلی از نظر تحلیل تکنیکال، مثالی از یک تله خرسی است، یا اینکه گروهی از سرمایه گذاران و نهنگها با فروش عمده دنبال اهداف خود بودند. برعکس، ورشکستگی صرافی FTX، به عنوان یکی از بزرگترین صرافی های رمزارز، از یک طرف باعث ایجاد فشار فروش در سرمایه گذاران بزرگ برای ایجاد نقدینگی بوده و از طرف دیگ موجب ترس و فرار کلی معامله گران خرد شده است. اما، هدف اصلی این مقاله توجه به سه استراتژی بلند مدت برای تشخیص قیمت ارزنده بیت کوین در سرمایه گذاری های بلند مدت و پرهیز از تله خرسی است.

استراتژی های سرمایهگذاری هدفمند در بیت کوین

1. قیمت کنونی بازار در برابر قیمت ذاتی بیت کوین:

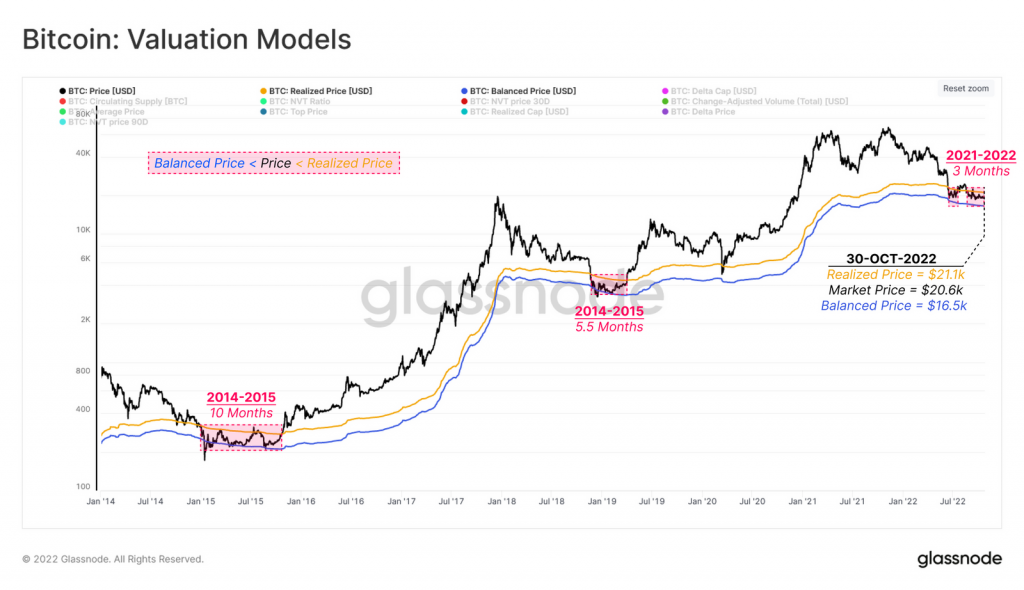

در مقاله کف قیمت بیت کوین با مدل ارزشگذاری BPM به این موضوع پرداخته شد که با چه مدلهای ریاضی، می توان قیمت ذاتی بیت کوین را محاسبه کرد. در این راستا دو مدل معروف ارزش گذاری به روش قیمت تحقق یافته (Realised Price) و روش قیمت تعادلی (Balanced Price) معرفی شده است. خلاصه مقاله بدین شرح است که از لحاظ تاریخی بازار بیت کوین همیشه در دوران پایان چرخه نزولی خود، بین این دو سطح قیمت تثبیت شده است. این نتیجه قابل توجهی برای سرمایه گذارانی است که می خواهند قیمت ارزنده بیت کوین در چرخه های مختلف رشد و نزول بازار رمزارزها را تعیین کنند. باید یادآور شد که در سال 2014 تا 2015 بیت کوین به مدت 10 ماه در این محدوده نوسان داشت؛ در حالیکه در سالهای 2018 تا 2019 به مدت 5 و نیم ماه در آن تثبیت شده بود. در بازار خرسی فعلی، حدود 5 ماه است که قیمت در این منطقه بالا و پایین رفته و در زمان نگارش این مطلب، بیت کوین در حال تست مجدد حد پایینی این محدوده است. لذا بنا به این تحلیل مستدل، می توان گفت که علیرغم احساسات نزولی کل بازار، ورشکستگی صرافی FTX و اثر منفی آن روی بازار رمزارزها؛ قیمت کنونی، قیمت ارزنده است و اتفاقاً این بحران صرافی FTX بود که باعث شد قیمت تا کف این محدوده ریزش داشته باشد.

2. بررسی وضعیت ماینرها:

به گزارش کریپتوکوانت، کمپانی های استخراج بیت کوین که در لیست بازار نزدک هستند، با وضعیت امروز قیمت بیت کوین و با درآمدهای فعلی نمی توانند بدهی های خودشان را پرداخت کنند. بنابراین شاید مجبور شوند تا برای پرداخت بدهی های خود، بیت کوین بفروشند. با قیمت فعلی بیت کوین، حتی هزینه برق مصرفی ماینرها هم تأمین نمی شود. براساس تاریخچه حرکت قیمت بیت کوین، این وضعیت معمولاً با کف محدوده قیمتی بیت کوین همراه می شود.

باز هم تأکید به عبارت “محدوده کف قیمت” داریم؛ به این معنی که هر وقت قیمت بیت کوین به محدوده هزینه های تولید آن وارد شد، پس از مدتی از آن خارج شده و رشد فراوانی کرده است. توجه داشته باشید که این اتفاق از ماه جولای سال 2016 فقط 4 مرتبه رخ داده است. اگر قیمت به کف هزینه های استخراج برسد، فرصت بهتری برای ورود پیش می آید. به هر حال، از نمودار زیر دیده می شود که اگر قیمت وارد این سطح شود، در بلند مدت ارزنده است. نکته دوم مدت زمانیست که قیمت در این محدوده سپری می کند. هر چه قیمت زمان بیشتری در این محدوده مانده باشد، برای معامله گران فرصت ورود محدودتر می شود. بنابراین معامله گران باید دقت داشته باشند که وقتی قیمت وارد این محدوده شد، می توانند با استفاده از هر استراتژی و تکنیکی که تمرین کرده اند، با یک دید بلند مدت در کف های بوجود آمده در کوتاه مدت وارد پوزیشن خرید شوند. اینکه از چه استراتژی و سبکی استفاده می کنند، به خود معامله گر بستگی دارد.

3. خرید پله ای با استراتژی مارتینگل در تله خرسی

استراتژی مارتینگل (Martingale Strategy) نوعی خرید پله ای است که تلاش می کند تا در بازارهای نزولی، میانگین قیمت ورودی معامله گر را نزدیک به پایین ترین قیمت نگه داشته و از ضررهای بیشتر جلوگیری کند. وقتی بازار به سمت ضرر معامله گر حرکت کرد – چه در بازار اسپات چه در بازار آتی – بهتر است با دو برابر سرمایه اولیه در نقطه ای مناسبتر وارد موقعیت مشابه شد. با دو برابر کردن سرمایه، میانگین قیمت ورودی معامله گر نزدیک موقعیت بهتر در بازار قرار گرفته و از نظر تئوری احتمالات قادر خواهد بود با نتیجه کلی سود در برگشت ها از بازار خارج شود و موقعیت معامله گری خود را ببندد، یا حتی در برگشت از تله خرسی سودهای زیادی کسب کند.

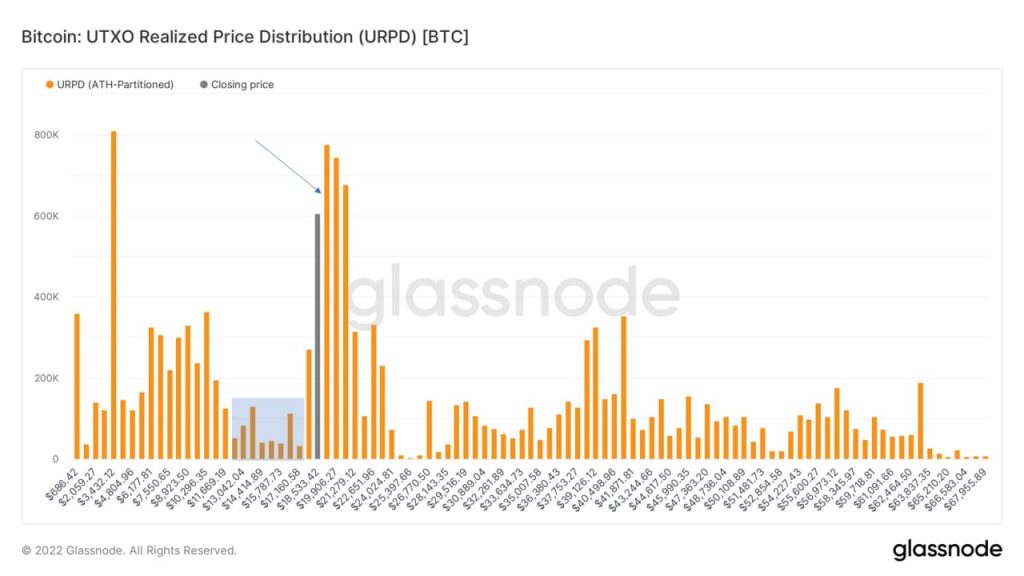

کاهش شدید قیمت بیت کوین طی چند ماه گذشته فرصت بکارگیری استراتژی مارتینگل را بیش از پیش فراهم نموده است. بنابراین معامله گران و سرمایه گذاران با دید بلند مدت می توانند با نسبت های ۱، ۲ و ۴ برابری سرمایه در سه پله متفاوت وارد موقعیت خرید بیت کوین شوند. این سه پله ورود می تواند در محدوده های 16000 و 14000 و 10000 دلار (البته با نسبت های یاد شده) قرار گیرد. اعداد دقیقتر توسط نمودار توزیع UTXO های بیت کوین در زمان ریزش ها به دست می آید؛ مانند نمودار زیر که مربوط به 9 نوامبر است و یک منطقه خالی را تا نزدیک قیمت 11000 دلار برای بیت کوین نشان می دهد.

سلب مسئولیت: تلاش گذارنیوز مبتنی بر ارائه محتوای مفید صرفاً جهت افزایش آگاهی مخاطب است و توصیه مالی محسوب نمیگردد.

تحلیلگر: سید امیر موسوی بهبهانی

ویراستار: تارا هدایتی