بانک مرکزی جور بدهکاران بانکی را می کشد

به گزارش گذارنیوز، با وجود وعده هایی که در ابتدای دولت سیزدهم داده شده بود، هنوز خبری از تعیین تکلیف بدهی بدهکاران دانه درشت بانکی نیست. بدهکارانی که توانسته اند وام های ارزان قیمت با سودهای ۱۰ تا ۱۵ درصدی ویا ارزهای ۱۰۰۰ تومانی دریافت کنند، به گفته معاون سابق بانک مرکزی تمایلی برای بازپرداخت تسهیلات خود ندارند. سید کمال سید علی می گوید: نرخ سود تسهیلات با احتساب جرائم دیر کرد در بدترین حالت به ۲۰ درصد می رسد این در حالی است که نرخ تورم در کشور ما حدود ۴۵ درصد اعلام شده است. در چنین شرایطی عدم پرداخت اقساط صرفه و توجیه اقتصادی دارد.

به گفته او، در وام های کلانی که داده شده مابه التفاوت سود تسهیلات و نرخ تورم سود بالا را برای برخی از بدهکاران ایجاد کرده که حاضر نیستند به راحتی چشم روی آن ببندند.

اما بد حسابی بدهکاران دانه درشت بانکی در شرایطی است که بر اساس آخرین صورتهای مالی منتشرشده از سوی بانکهای کشور در سال ۱۴۰۰، ۱۲ بانک خصوصی و دولتی دچار زیان انباشته سنگین هستند. طبق اطلاعات صورتهای مالی، مجموع زیان انباشته این ۱۲ بانک حالا به بیش از ۳۲۰ هزار میلیارد تومان رسیده است.

سید کمال سید علی معاون سابق بانک مرکزی دلیل زیان بانک ها را حجم بالای معوقات و فشار تسهیلات تکلیفی بر ترازنامه بانک ها می داند.

او می گوید: هر سال شاهد هستیم که تسهیلات تکلیفی و دستوری متعددی را دولت و مجلس به بانکها تحمیل می کنند بی آنکه توجهی به تراز نامه بانک ها داشته باشند. این در حالی است که هنوز مقدار از زیادی از مطالبات بانک معوق مانده است. از سوی دیگر هم عزم جدی برای تسویه بدهی بدهکاران دانه درشت بانکی وجود نداشته و حتی انتظار بخشش معوقات و جرائم دیر کرد آنها را داریم.

بانک مرکزی جورکش بدحسابان بانکی

کامران ندری عضو سابق پژوهشکده پولی و بانکی هم در اینباره می گوید: عدم پرداخت اقساط تسهیلات بانکی موجب می شود که بانک در ایفای تعهدات خود به سپرده گذاران دچار مشکل شود. بدون شک در چنین شرایطی دو حالت بیشتر اتفاق نمی افتد. حالت اول این است که عدم ایفای تعهدات سپرده گذاران از سوی بانک منجر به ایجاد تنش اجتماعی می شود. در حالت دوم بانک ها برای جلوگیری از بروز تنش های اجتماعی ناچار می شوند که از پول پر قدرت که منجر به افزایش نرخ تورم می شود، استفاده کنند.

بخش زیادی از تورم بالایی که ما در جامعه با آن مواجه هستیم به حجم بالای معوقات بانکی برمی گردد. در واقع امروز این بانک مرکزی است که جور بدهکاران بانکی را می کشد

او ادامه داد: به عبارت دیگر بخش زیادی از تورم بالایی که ما در جامعه با آن مواجه هستیم به حجم بالای معوقات بانکی برمی گردد. در واقع امروز این بانک مرکزی است که جور بدهکاران بانکی را می کشد. بانک ها برای اینکه تعهدات خود به سپرده گذاران را عملی کنند ناچار به استقراض از بانک مرکزی هستند.

توجیه اقتصادی عدم بازپرداخت تسهیلات بانکی

برخی کارشناسان مطالبات معوق بانکها را حدود ۳۰۰ هزار میلیارد تومان برآورد می کنند. البته مسئولین نظام بانکی مقدار آن را کمتر از ۱۰۰ هزار میلیارد عنوان می کنند. دادستانی هم به تازگی حداقل مقدار مطالبات را ۸۵ هزار میلیارد و حداکثر مقدار آن را ۲۰۰ هزار میلیارد تومان اعلام کرده است. صرف نظر از اما و اگرها در باره مقدار آن، کارشناسان سیاست گذاری های نادرست را عامل بالا بودن آنها می دانند.

نرخ سود تسهیلات بانکی حدود ۲۵ درصد کمتر از نرخ تورم است. همین مساله باعث شده که بدهکاران دانه درشت انگیزه ای برای پرداخت بدهی های خود نداشته باشند

سید علی معاون سابق بانک مرکزی در اینباره می گوید: نرخ تورم در ایران به طور متوسط حدود ۴۵ درصد است. این در حالی است که نرخ سود تسهیلات پرداختی معمولا بین ۱۲ تا ۲۰ درصد است. به عبارتی اگر نرخ سود تسیهلات را به طور متوسط حدود ۱۴ درصد بگیریم، با احتساب ۶ درصد به عنوان جرایم و وجه الزام و سود دیرکرد، نرخ سود تسهیلات بانکی به حدود ۲۰ درصد می رسد که بازهم هم ۲۵ درصد کمتر از نرخ تورم است

او ادامه داد: یک مقایسه ساده نشان می دهد که عدم بازپرداخت پول کاملا مقرو به صرفه است و برخی از بدهکاران با وجود شرایط خوبی که دارند حاضر نیستند که چشم خود را روی این پول ارزان قیمت ببندند.

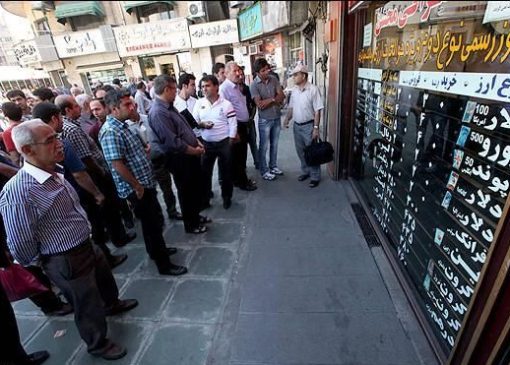

به نام تولید به کام دلالی

برخلاف آنچه تصور می شود این تسهیلات ارزان قیمت در بیشتر موارد به تولید ختم نمی شود. عمده تسهیلات بانکی حتی اگر در اسناد و مکتوبات ارائهشده به بانک با عنوان سرمایهگذاری یا تامین سرمایه در گردش تولید دریافت شود، صرف فعالیتهای سفتهبازانه در انواع بازارهای دارایی مانند ارز، طلا، سکه، زمین، خودرو، بورس و اخیراً تابلوهای هنری، ساخت فیلم یا سریالهای نمایشی و… میشود.

سید علی با بیان اینکه در میان بدهکاران دانه درشت بانکی هستند افرادی که از محل وام های دریافتی خود را در بازار زمین و مسکن یا خدمات سرمایه گذاری کردند، ادامه داد: این افراد اتفاقا سودهای خوبی را به جیب زده اند و حالا هم قصد ندارند که تسهیلات دریافتی خود را پس بدهند. در رفتار با این بدهکاران باید سخت گیرانه عمل کرد چرا که بد حسابی آنها باعث شده که سهم عموم مردم جامعه از تسهیلات نظام بانکی کم و کمتر شود.

البته سرنوشت همه تسهیلات بانکی به دلالی و سفته باری ختم نمی شود. آنگونه که معاون سابق بانک مرکزی گفته، برخی از بدهکاران تولیدکنندگانی هستند که به دلیل شرایط حاکم بر اقتصاد داخلی و اعمال تحریم ها قادر به بازپرداخت تسهیلات بانکی نشده اند. رفتار با این بدهکاران باید محتاطانه باشد تا جایی که امکان دارد با آنها مدارا کرد تا بدنه تولید آسیب بیشتری را نبینند.

پنهان کاری بانک ها در افشای اسامی دانه درشت ها

معاون سابق بانک مرکزی که معتقد است پرونده بدهکاران دانه درشت بانکی باید هرچه سریع تر تعین تکلیف شود، می گوید: آنچه معمولا بانک ها حاضر به افشای آن نیستند این است که چند درصد از این تسهیلات پرداختی به بخش خصوصی واقعی رسیده و چند رسیده دیگر در اختیار نهادهای خصولتی و البته دولتی است.

آنگونه که ندری هم به آن اشاره کرده، منافع عده ای در بلاتکلیفی پرونده بدهکاران دانه درشت بانکی بوده به همین علت است که رسیدگی به یک پرونده سال ها زمان می برد.

او با بیان اینکه هم اکنون مردم عادی سهم کمتری از معوقات بانکی را دارند، ادامه داد: در هنگام پرداخت وام های کوچک سخت گیری زیادی را از سوی بانک ها شاهد هستیم اما متاسفانه در پرونده بدهکاران دانه درشت بانکی در بسیاری موارد وثایق دریافتی کمتر از وام های پرداخت شده است.

این گفته ها در شرایطی مطرح می شود که در آخرین بروزرسانی لیست ابربدهکاران بانکی، از مجموع ۳۱بانک و موسسه اعتباری غیربانکی، تنها ۱۵بانک و یک موسسه حاضر به ارائه لیست شدند و ۱۵بانک و موسسه دیگر از انتشار لیست خودداری کردند. در بین بانکهایی که لیست بدهکاران خود را منتشر نکردند نام بانک ملی، صادرات، تجارت، پارسیان و پاسارگاد به چشم میخورد. در میان جزییات منتشر شده هم اطلاعات جالبی دیگری هم دیده می شود. به عنوان مثال بخش زیادی از معوقات بانکی مربوط به شرکت ها و نهادهای زیر مجموعه خود آن بانک هاست.

منبع: بازار