همه آن چیزی که باید در مورد تله گاوی بدانید

1. تله گاوی چیست؟

به گزارش واحد ترجمه گذارنیوز، در معاملهگری، تله گاوی (Bull Trap) وضعیتی است که در آن معاملهگر یک دارایی را خریداری میکند با این باور که قیمت آن همچنان افزایش پیدا میکند، اما پس از رسیدن به یک سقف جدید، با افت شدید مواجه میشود.

تلههای گاوی هنگام نااطمینان بودن بازار یا زمانی که اطلاعات نادرست در مورد یک ارز خاص در گردش است رخ میدهد. به آن «تله گاوی» میگویند، زیرا معامله گران به اشتباه فکر میکنند ارز مورد نظر در حال صعود است. این احساس امنیت کاذب میتواند منجر به ضررهای سنگینی شود.

هنگامی که به تله گاوی مشکوک شدید، باید فوراً از معامله خارج شوید یا وارد یک موقعیت فروش شوید. سفارشات استاپ لاس یا حد ضرر (Stop-loss) میتواند در این هنگام مفید باشد، به خصوص اگر بازار با سرعت در حال نوسان باشد.

شناسایی تله گاوی میتواند دشوار باشد. با این حال، بهترین راه برای جلوگیری از تلههای گاوی این است که از قبل به علائم هشداردهندهای مانند کاهش حجم معاملات هنگام بریکاوت (Breakout) توجه کنید. در ادامه بیشتر به این موضوع خواهیم پرداخت.

تله گاوی چگونه صورت میگیرد؟

تله گاوی میتواند منجر به ضررهای شدید برای افرادی شود که هنگام وارونگی روند اقدام به خرید میکنند.

فرض کنید دارید به نمودار یک ارز در یک روند نزولی نگاه میکنید. پس از مدتی، قیمت به نقطهای میرسد که شروع به تثبیت در یک دامنه محدود (رنج) میکند.

در طول این مدت، گاوها (خریداران) و خرسها (فروشندهها) در این محدوده به رقابت با یکدیگر میپردازند و سعی میکنند قیمت را در خلاف جهت هدایت کنند. خرسها تلاش میکنند تا قیمت را به پایینترین حد خود برسانند در حالی که گاوها برای حفظ قیمت میجنگند.

در برخی مواقع، پس از برنده شدن خرسها، یک بریکداون (Breakdown) از محدوده ایجاد میشود و قیمت به یک کف جدید سقوط میکند. با این حال، درست زمانی که به نظر میرسد روند نزولی در شرف از سرگیری است، گاوها به میدان باز میگردند و قیمت را به سقف قبلی خود میرسانند.

بسیاری از معامله گران این را یک وارونگی روند صعودی تلقی میکنند و با تصور اینکه روند نزولی به پایان رسیده، شروع به خرید میکنند. متأسفانه، این معمولاً فقط یک حرکت موقتی است و قیمت به زودی روند نزولی خود را از سر میگیرد و منجر به ضررهای سنگین برای کسانی میشود که در اوج قیمت اقدام به خرید کرده بودند.

تله گاوی در بازار ارز دیجیتال به چه معناست؟

تلههای گاوی که به آن «جهش گربه مرده» (dead cat bounce) نیز گفته میشود، به دلیل نوسانات سریع رمزارزها، در بازار ارز دیجیتال زیاد اتفاق میفتد.

در بازار ارز دیجیتال، تلههای گاوی مشابه بازارهای دیگر است. به عنوان مثال، اگر قیمت یک آلتکوین در چند روز گذشته به طور پیوسته در حال افزایش بوده باشد، ممکن است اینطور فکر کنید که به افزایش خود ادامه خواهد داد. مقداری از آن را میخرید و منتظر میمانید تا قیمت آن بالا برود تا بتوانید آن را با سود بفروشید.

با این حال، برعکس این اتفاق میافتد و شما خود را در یک موقعیت بازنده مشاهده میکنید. شما نظارهگر روند نزولی هستید و سپس منتظر سیگنال برگشت قیمت میمانید تا بتوانید رمزارز را در کف قیمت بخرید و فکر میکنید که دارایی را با قیمت مناسبی خریداری کردهاید. هنگامی که قیمت عقبنشینی میکند و به روند نزولی خود باز میگردد، تله خود را به این صورت نشان میدهد.

نقش روانشناسی در تلههای گاوی

گاوها در بازارهای نزولی به دنبال سقف قیمت برای فروش هستند که بسیار خوب است، اما زمانی که روند بازار نزولی میشود دیگر این استراتژی جواب نمیدهد.

هنگامی که این اتفاق میافتد، آنها ممکن است در تله خرسی گرفتار شوند و با ضرر از معامله خارج شوند (یا لیکویید شوند). به دلیل یک ذهنیت یک طرفه (به شدت صعودی یا نزولی)، سرمایهگذارانی که به معامله در یک بازار صعودی عادت دارند، ممکن است در دام «خرید در سقف و فروش در کف» بیفتند. کارشناسان پیشنهاد میکنند که برای موفقیت در بازارهای صعودی و نزولی، ذهنیتی دو طرفه داشته باشید، زیرا این امر باعث میشود در طول روندهای بلندمدت، سود بیشتری کسب کنید.

تله گاوی در چه مواردی استفاده میشود؟

هم تریدرهای روزانه و هم سرمایهگذاران بلندمدت از تلههای گاوی استفاده میکنند تا از فعالان ناآگاه بازار سوءاستفاده کنند.

معامله گران روزانه میتوانند هنگامی که قیمت یک ارز دیجیتال به سقف قبلی خود برمیگردد، روی آن شورت (Short) بگیرند و تله گاوی ایجاد کنند. سپس قیمت روند نزولی خود را از سر میگیرد و برای آنها سود عاید میکند.

سرمایهگذاران بلندمدت نیز میتوانند دارایی را پس از بازگشت از روند صعودی خود در یک قیمت پایینتر خریداری کنند. سپس آن را تا روند صعودی بعدی نگه دارند و در قیمت بالاتر به فروش برسانند.

چه چیزی باعث تله گاوی میشود؟

عوامل زیادی باعث ایجاد تله گاوی میشود و یکی از رایجترین آنها حجم خرید پایین در روند صعودی به سمت سقف قیمت قبلی است.

حجم خرید ضعیف نشان میدهد که علاقه زیادی به دارایی در یک کف قیمت خاص وجود ندارد و گاوها به اندازه کافی قوی نیستند که قیمت را بالاتر ببرند.

یکی دیگر از دلایل رایج تلههای گاوی، بریکاوت جعلی (Fake Breakout) از الگوی تثبیت قیمت است. قیمت سقف محدوده خود را رو به بالا میشکند یا به اصطلاح بریکاوت میکند، اما سپس به سرعت افت میکند و روند نزولی خود را از سر میگیرد.

نحوه تشخیص تله گاوی

RSI بالا میتواند نشانهای از یک تله بالقوه گاوی یا خرسی باشد.

از RSI میتوان برای شناسایی تله گاوی یا خرسی استفاده کرد. RSI یک اندیکاتور تکنیکال است که میتواند به ما نشان دهد رمزارز مورد نظر وارد حالت اشباع فروش یا اشباع خرید (یا هیچ کدام) شده است یا خیر.

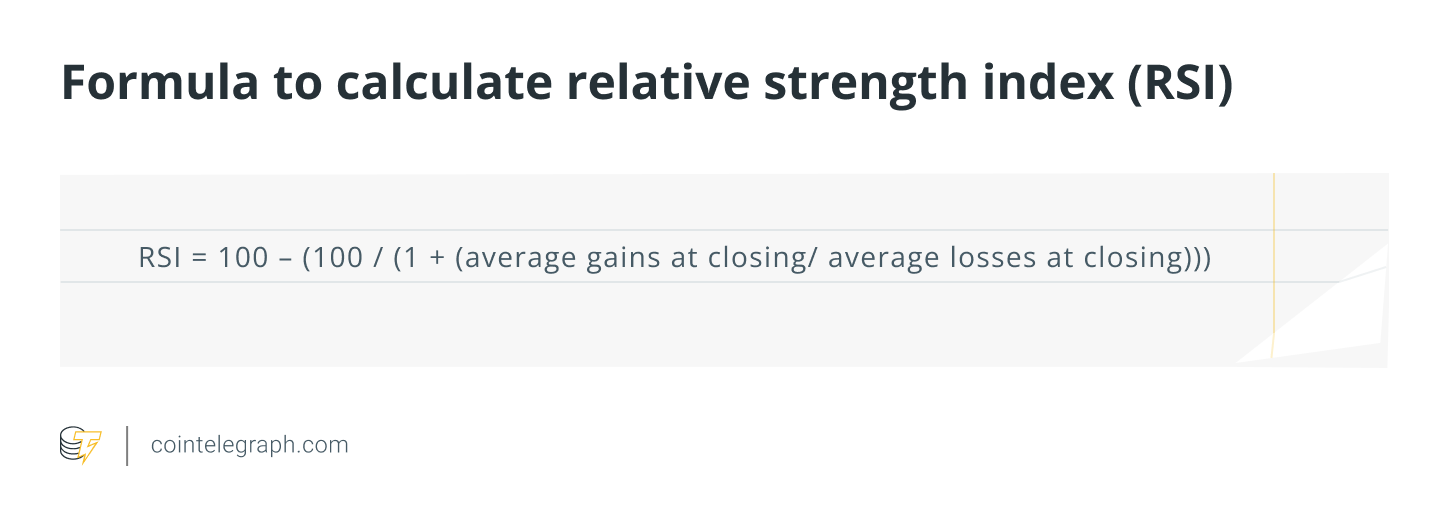

RSI از این فرمول پیروی میکند:

فرمول محاسبه شاخص قدرت نسبی (RSI)

این فرمول عموماً 14 روز را پوشش میدهد، اگرچه میتوان سایر بازههای زمانی را نیز در آن اعمال کرد. دوره هیچ تأثیری رو نتیجه محاسبه ندارد زیرا از فرمول حذف شده است.

در یک تله گاوی، RSI بالا است و شرایط اشباع خرید نشان میدهد که فشار فروش در حال افزایش است. معامله گران مشتاق هستند تا سود خود را به جیب بزنند و ممکن است هر لحظه معامله خود را ببندند. در نتیجه، اولین بریکاوت و افزایش قیمت ممکن است شاخصی از ادامه روند صعودی نباشد.

عدم افزایش حجم

زمانی که قیمت واقعاً بریکاوت میکند و مقاومت خود را میشکند، باید افزایش محسوسی در حجم معاملات مشاهده شود.

اگر افزایش اندکی در حجم معاملات مشاهده شد، نشانه آن است که علاقه زیادی به دارایی در آن قیمت وجود ندارد و این رالی صعودی ممکن است پایدار نباشد.

رشد قیمت بدون افزایش قابل توجه حجم ممکن است به دلیل تلاش رباتها و معاملهگران خرد برای ورود به معامله نیز باشد.

نبود شتاب حرکتی (مومنتوم)

هنگامی که یک رمزارز با ثبت کندلهای قرمز بزرگ افت شدیدی را تجربه میکند اما پس از آن قیمت به آرامی به بالا برمیگردد، این نشانهای از تله گاوی است.

گرایش طبیعی بازار این است که در سیکلها حرکت کند. هنگامی که قیمت به اوج یک چرخه یا سیکل میرسد، معمولاً یک دوره تثبیت قیمت آغاز میشود، چراکه خریداران و فروشندگان تلاش میکنند کنترل بازار را به دست بگیرند.

این فقدان مومنتوم یا شتاب حرکتی را میتوان به عنوان یک هشدار اولیه از سقوط قیمت در نظر گرفت.

شکست نشدن روند

روند نزولی قیمت با شکلگیری دنبالهای از کفهای پایینتر و سقفهای بالاتر نشان داده میشود.

روند قیمت همیشه هنگام پیشرفت تغییر نمیکند. یک روند نزولی همچنان نزولی باقی خواهد ماند تا زمانی که قیمت از آخرین سقف پایینتر (lower high) آن به بالا عبور نکند.

فقدان تائید روند (Confirmation) یکی از رایجترین اشتباهات افرادی است که در تله گاوی گرفتار شدهاند. آنها باید شک کنند که اگر سقف فعلی از سقف قبلی عبور نکرده، پس قیمت در یک روند نزولی یا محدوده رنج قرار دارد.

این به طور معمول یکی از بدترین نقاط برای ورود به معامله است، مگر اینکه دلیل خوبی برای این کار داشته باشید.

اگرچه ممکن است برخی از معامله گران از این موضوع ناامید شوند، اما بهتر است آنها منتظر تائید روند باشند و دارایی را در قیمت بالاتری خرید کنند تا اینکه تلاش کنند «به سرعت وارد معامله شوند» و به دام بیفتند.

آزمایش مجدد سطح مقاومت

اولین نشانه از نزدیک شدن به تله گاوی، یک حرکت یا مومنتوم صعودی قدرتمند است که برای مدت طولانی حفظ میشود، اما به سرعت به یک ناحیه مقاومتی خاص واکنش نشان میدهد.

هنگامی که یک ارز دیجیتال وارد یک روند صعودی قدرتمند با فشار نزولی اندکی میشود، بیانگر ان است که خریداران در حال گسیل کردن سرمایههای خود هستند.

اما هنگامی که آنها به سطح مقاومتی میرسند که تمایلی به شکستن آن ندارند یا از آن میترسند، قیمت معمولاً قبل از افزایش وارد روند معکوس میشود.

کندل صعودی بزرگ مشکوک

در آخرین مرحله تله گاوی، یک کندل بزرگ صعودی معمولاً اکثر کندلهای قبلی خود را پوشش میدهد.

این به طور کلی آخرین تلاش گاوها برای در دست گرفتن کنترل بازار قبل از معکوس شدن قیمت است. همچنین ممکن است به دلایل متعدد دیگری رخ دهد از جمله:

بازیگران بزرگ عمداً قیمت را بالاتر میبرند تا خریداران ناآگاه را جذب کنند.

سرمایهگذاران جدید مطمئن هستند که یک بریکاوت رخ داده است و دوباره شروع به خرید میکنند.

فروشندگان عمداً به خریداران اجازه میدهند برای مدت کوتاهی بر بازار تسلط پیدا کنند و اجازه میدهند سفارشات فروشِ بالای سطح مقاومت پر شوند.

تشکیل یک محدوده رنج

آخرین نشانه یک تله گاوی این است که یک الگوی رنج مانند روی سطح مقاومت ایجاد میکند.

قیمت یک دارایی زمانی که در یک محدوده نوسان میکند، بین یک حمایت و مقاومت بالا و پایین میرود.

از آنجایی که قیمت ممکن است همچنان به تشکیل سقفهای بالاتر (Higher High) کوچکتر ادامه دهد، این محدوده ممکن است کامل نباشد، به خصوص در سمت بالای خود. با این حال، شروع تله گاوی قابل مشاهده است، زیرا کندل بزرگی که قبلاً گفته شد شکل میگیرد و خارج از این محدوده بسته میشود.

مترجم: شهریار قلی پور