رکود تورمی؛ آیا این بحران به نفع طلا خواهد بود یا به ضرر آن؟

به گزارش واحد ترجمه گذارنیوز، تورم فزاینده و از سوی دیگر افزایش نرخ بهره های متوالیِ بانک های مرکزی در سراسر جهان، نوید دهنده یک رکود تورمی است که می تواند شرایط دهه 1970 را دوباره ایجاد نماید. در ادامه به بررسی دلیل اینکه چرا و چگونه ممکن است دچار رکود شویم، میپردازیم.

همانطور که احتمالا متوجه شده اید، تحلیلگران و اقتصاددانان بسیاری برای سال آینده، رکود اقتصادی پیشبینی کرده اند و این به سناریویی تعیین کننده برای موسسات مالی و تحلیلگران تبدیل شده است. حتی مدلسازی های مورد استفاده توسط فدرال رزرو نیویورک، 80 درصد احتمال بروز شرایط رکورد تورمی را مطرح کرده و از آن به عنوان کاهش رشد تولید ناخالص داخلی نام برده اند؛ اما چرا؟

تورم و چرخه انقباض فدرال رزرو کاملا واضح و روشن است. به این معنی که هر زمان تورم بالای 5 درصد بوده است، افزایش نرخ بهره توسط فدرال رزرو اعمال شده و همیشه هم در نهایت منجر به رکود اقتصادی شده است. منحنی بازده اخیراً معکوس شده است، بنابراین مطمئن ترین نشانگر رکود تورمی (منحنی بازده) شروع به چشمک زدن کرده است. اگرچه رکود تورمی آتی می تواند نرخ تورم را بیش از حد تصور کاهش دهد، اما با توجه به کندی عرضه پول، تورم بالا تا سال 2023 و شاید سال 2024 ادامه خواهد یافت.

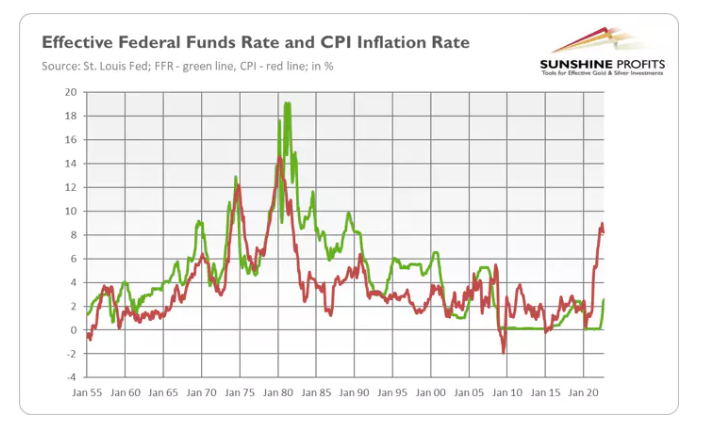

به نظر می رسد که رکود آتی خفیف یا کوتاه مدت نخواهد بود، زیرا مبارزه با آن آسان نیست. در اوایل دهه 1980، پل واکر (رئیس فدرال رزرو) مجبور شد نرخ وجوه فدرال را به بالای 17 درصد و بعداً حتی 19 درصد (نمودار زیر) افزایش دهد، تا تورم را شکست دهد.

در طول رکود تورمی، عدم اطمینان زیادی در اقتصاد وجود دارد و سیاست پولی بسیار پیچیدهتر میشود؛ زیرا بانک مرکزی نمیداند که آیا باید بر روی مبارزه با تورم تمرکز کند یا نه؟، تورمی که میتواند ریشهدار شود یا بیکاری فزاینده. در واکنش به رکود بزرگ یا قرنطینه بزرگ، فدرال رزرو می تواند سیاست پولی خود را به سمتی پیش ببرد تا به کاهش تقاضای کل رسیدگی کند. اما اگر تورم بالا بماند، دست جروم پاول (رئیس فدرال رزرو) در اجرای هر نوع سیاستی به جز افزایش نرخ بهره بسته است.

برخی از تحلیلگران استدلال می کنند که عدم تعادل مالی امروز به اندازه دوره قبل از بحران مالی جهانی 2007 تا 2009 شدید نیست؛ که البته تا حدودی درست می گویند. به نظر می رسد بانک های تجاری وضعیت بسیار بهتری دارند. علاوه بر این، تورم ارزش واقعی بدهی ها را کاهش داده است، و بسیار بالاتر از نرخ های بهره باقی مانده است.

با این حال، بازارهای مالی همچنان بسیار شکننده هستند. یک مثال اخیر ممکن است آشفتگی بریتانیا پس از پیشنهاد دولت برای کاهش مالیات بدون بودجه باشد که قیمت اوراق خزانه داری را تغییر داد و بر وضعیت مالی صندوق های بازنشستگی تأثیر منفی گذاشت. سطح بدهی خصوصی و دولتی به عنوان سهمی از تولید ناخالص داخلی جهانی امروز بسیار بالاتر از گذشته است و از حدود 200 درصد در سال 1999 به حدود 350 درصد امروز رسیده است.

این بدان معناست که این بار فضا برای توسعه مالی محدودتر خواهد شد و تشدید سیاست های پولی فعلی در سراسر جهان می تواند عواقب بزرگی برای اقتصاد جهانی داشته باشد. ما در حال حاضر اولین علائم را مشاهده می کنیم؛ حباب های مالی در حال ترکیدن هستند و قیمت دارایی ها در حال کاهش است. به این ترتیب ثروت مالی و ارزش بسیاری از وثیقه ها کاهش می یابد.

به همین دلیل است که اقتصاددانانی مانند نوریل روبینی، معتقدند که بحران کنونی مانند بحران های قبلی مالی نخواهد بود. در دهه 1970 ما رکود تورمی داشتیم، اما بحران بدهی نداشتیم. رکود بزرگ اساساً نتیجه بحران بدهی و به دنبال آن بحران اعتباری بود. اما باعث شوک منفی تقاضا و در نتیجه تورم پایین شد. در حال حاضر ما ترکیبی از هر دو را داریم که باعث یک بحران بدهی رکود تورمی خواهد شد.

رکود تورمی برای بازار طلا چه معنایی دارد؟

بخواهیم صادقانه بیان کنیم، هیچکس نمی داند! چرا که ما هرگز رکود تورمی همراه با بحران بدهی را تجربه نکرده ایم. با این حال، طلا هم در طول رکود تورمی دهه 1970 و هم در بحران مالی جهانی 2007 تا 2009 درخشید، بنابراین پیشبینی می شود که این بار نیز افزایش یابد. البته ممکن است در طول این دوره فروش دارایی کاهش یابد. بنابراین سرمایه گذاران، طلا را در تلاشی ناامیدکننده برای جمع آوری پول نقد می فروشند، اما در نهایت طلا باید از سایر دارایی ها بهتر عمل کند.

این امکان وجود دارد که تورم کاهش یابد و ما از رکود تورمی جلوگیری کنیم، یا اینکه فدرال رزرو به جای مبارزه با تورم به هر قیمتی، سیاست های خود را تغییر داده و از بحران بدهی جلوگیری کند، اما در هر دو صورت یک بحران اقتصادی رخ خواهد داد.

در هر دو صورت، سال 2023 باید برای طلا بسیار بهتر از سال جاری باشد، زیرا اقتصاد به رکود نزدیک می شود و فدرال رزرو کمتر جنگطلب خواهد بود.

سلب مسئولیت: تلاش گذارنیوز مبتنی بر ارائه محتوای مفید صرفاً جهت افزایش آگاهی مخاطب است و توصیه مالی محسوب نمیگردد.

مترجم: لیلا درخشان

ویراستار: تارا هدایتی

منبع: fxempire